Разбираемся, нужна ли вам криптовалюта в портфеле, сколько цифровых активов туда добавлять и какие существуют варианты портфелей в зависимости от вашего аппетита к риску

Дисклеймер: речь в этой статье пойдет именно про инвестиционный портфель, к трейдингу это никакого отношения не имеет.

Содержание

- Определяем риск-профиль

- Консервативный портфель

- Портфель умеренного риска

- Добавляем криптовалюту

- Умеренно-агрессивный портфель

- Агрессивный портфель

- Выводы

Определяем риск-профиль

Когда покупать криптовалюты? Какие монеты выбрать? И сколько, наконец, их должно быть в портфеле? Разумеется, универсального ответа здесь не будет. Все будет зависеть от риск-профиля, о котором многие слышали, но, к сожалению, не все задумывались.

Всего можно выделить 4 главных критерия для его определения:

- Опыт работы с финансовыми инструментами;

- Срок инвестирования;

- Возраст;

- Аппетит к риску.

Последнее стоит пояснить. Аппетит к риску очень сильно зависит от размера портфеля. Вряд ли кто-то боится потерять 50% от портфеля размером в ₽5 тыс. Однако многие начинают себя считать «Бобби, мать его, Аксельродом», особенно когда сделают на него 30% за месяц.

Чтобы по-настоящему понять свой аппетит к риску, нужно представить, какую часть действительно значимой для вас суммы вы готовы потерять. Это может быть стоимость дома вашей мечты или капитал, необходимый для вашей финансовой независимости.

И еще одно скучное, но очень важное: на данный момент любые ребалансировки навредили бы доходности портфеля с криптовалютой. Её ребалансировка с активами, которые торгуются на фондовом рынке, создает огромные издержки в виде комиссий и налогов. Это не значит, что автор рекомендует не делать ребалансировки. Хорошим выходом будет пропорциональное наращивание отстающих активов из собственных средств, а не путем продажи обгоняющих.

К тому же, многим инвесторам инвесторам близок принцип «купить и забыть», как и мне.

Еще не заснули? Если нет, то вы прошли испытание. А теперь — поехали. Какую же часть портфеля должны составлять криптоактивы? Все будет зависеть от уже упомянутых риск-профилей.

Консервативный портфель

- Возраст 45+ лет;

- Горизонт инвестирования меньше 3-х лет;

- Небольшой опыт инвестирования или его отсутствие;

- Низкий аппетит к риску (просадка в 10% уже неприемлема).

Если хотя бы два из приведенных выше критериев — про вас, значит, это ровно то, что вам нужно.

Очевидно, что криптовалюты в таком портфеле быть не должно. Она относится к классу высокорискованных активов. Консервативный портфель должен состоять преимущественно из инструментов с низким риском и фиксированным доходом — например, гособлигаций.

Виды активов по уровню риска. Источник: Dzengi.com

Портфель умеренного риска

- Возраст 25+ лет;

- Горизонт инвестирования меньше 5 лет;

- Присутствует небольшой опыт в инвестировании;

- Умеренный аппетит к риску (просадка в 20% неприемлема).

Здесь та же история — если у вас совпало 2 из 4 пунктов, читайте дальше.

Хорошая история портфеля умеренного риск-профиля – «Всепогодный портфель» Рэя Далио. Его состав выглядит следующим образом:

«Всепогодный портфель» Рэя Далио. Источник: «Глобальное распределение активов. Лучшие мировые инвестиционные стратегии», Меб Фабер

Немного теории. Sharpe Ratio (коэффициент Шарпа) — сравнительная характеристика, благодаря которой можно понять эффективность портфеля относительно заданного риска. Чем выше коэффициент, тем выше премия за риск. Согласно данным portfolioslab.com, сейчас он составляет 0,53.

Добавляем криптовалюту

Возьмем за основу рекомендацию Майкла Келли, CFA в Switchback Financial, которая была опубликована в NextAdvisor. Он рекомендует аллокацию в 1-2% от портфеля.

Сказано – сделано. Уменьшим размер всех активов на 2% и добавим по 1% биткоина и эфира. Сейчас Sharpe Ratio биткоина – 0,34, эфира – 0,43. Путем вычислений получаем небольшое сокращение коэффициента для нашего портфеля — до 0,527.

К сожалению, криптовалюта существует очень недолгий срок, поэтому провести полноценную оценку на исторических данных попросту невозможно. Будем использовать то, что есть.

А что если бы мы собрали портфель в январе 2018? Его среднегодовая доходность без крипты составила бы 9,17%, коэффициент Шарпа – 2,18. Если бы наш портфель был с криптовалютой, ситуация сложилась бы иначе. Коэффициент Шарпа вырос бы до 2,27, а среднегодовая доходность – до 9,53%, однако только при условии отсутствия ребалансировки криптоактивов.

На дистанции в семь лет можно представить, что все 2% были инвестированы в биткоин. Тогда Sharpe Ratio был бы равен 2,69 против 2,71 эталонного портфеля. Доходность с криптовалютой составила бы уже солидные 9,3% в среднем за год — против 7,37% без нее. Но точно также: без ребалансировки.

Вывод очень простой: небольшое добавление криптовалюты во «Всепогодный портфель» увеличивает доходность портфеля, при этом практически не изменяя его премию за риск. Разумеется, эти 2%, выделенных под криптоактивы, может представлять целый набор криптовалют, а не только эфир и биткоин.

«Всепогодный портфель» Рэя Далио с биткоином и эфиром в случае пропорционального уменьшения.

Есть еще второй вариант – с более низким уровнем риска. Мы заменяем по проценту компании США малой капитализации и компании развивающихся рынков – самые рискованные активы в эталонном портфеле:

«Всепогодный портфель» Рэя Далио с биткоином и эфиром в случае уменьшения доли «Малые компании США» и «Компании развивающихся рынков»

Умеренно-агрессивный портфель

- Возраст менее 50 лет;

- Горизонт инвестирования более 5 лет;

- Присутствует небольшой опыт в инвестировании;

- Повышенный аппетит к риску (просадка до 30-40% приемлема).

Правило все то же — если подходит 2 из 4 пунктов, это для вас.

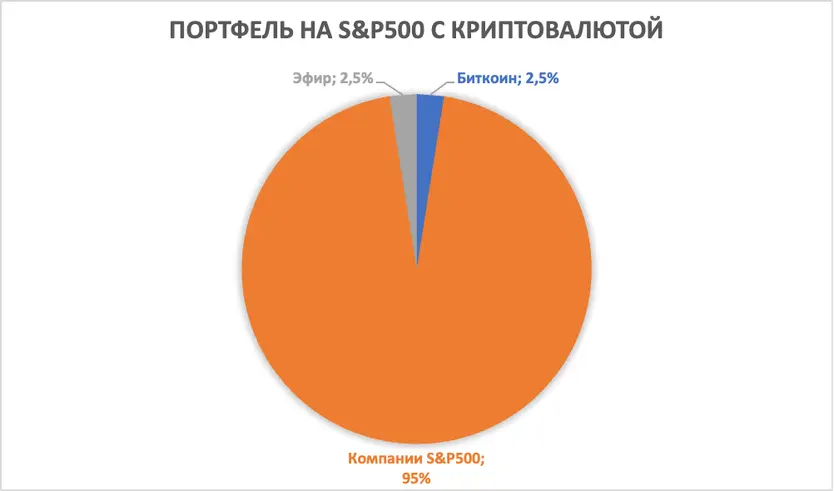

Здесь не будем мудрить и возьмем в качестве эталона портфель, состоящий из компаний S&P 500. Многие новички считают, что инвестирование исключительно в S&P500 – консервативный вариант. Однако это не так. Портфель состоит целиком из активов с высоким уровнем риска (акций), так еще и валютной (страновой) диверсификации попросту нет.

Основатель фонда CapitalWe Вришин Субраманиам считает, что доля криптовалют в портфеле может доходить до 5%. Возьмем по максимуму – все 5%. Ребалансировки также не будет.

Предположим, что в 2018 мы выделили по 2,5% на биткоин и эфир. Sharpe Ratio индекса S&P500 полной доходности был равен 3,42, а с криптовалютой – 3,21. Однако доходность выросла с 15 до 15,6% годовых.

Если же в 2015 году все 5% мы направили бы в биткоин, доходность портфеля увеличилась с 13,9 до 18,4%. Коэффициент Шарпа стал бы выше: 1,32 против 1,29 эталонного индекса.

Итак, добавление криптовалюты в портфель из ETF на S&P500 полностью себя оправдало.

Портфель на S&P500 с криптовалютой. Источник: Dzengi.com

Агрессивный портфель

- Вы молоды;

- Горизонт инвестирования более 5 лет;

- Имеете огромный опыт инвестирования;

- Готовы потерять почти всё.

Здесь, к сожалению, даже пример нельзя привести. Агрессивный портфель может иметь слабую диверсификацию или перевес в сторону какого-то актива. Доля криптовалюты здесь может быть куда больше, чем в предыдущих вариантах.

Главное помнить, что Dogecoin и пару акций «на всю котлету» – это не портфель. Это казино.

Выводы

Sharpe Ratio S&P500 полной доходности сейчас – 1,29. Текущее значение коэффициента будет слегка подпорчено интеграцией криптовалюты и составит 1,24. Однако исторические данные, которые из-за малого срока тяжело назвать настолько уж историческими, показывают, что разбавление криптовалютой своего портфели имеет смысл. Ценой небольшого снижения коэффициента Шарпа мы получаем повышение доходности наших инвестиций.

Гарантировано ли повышение доходности? Разумеется, нет. Будущее криптовалюты все еще туманно. Особенно остро стоит проблема с регуляторами. Кроме того, шанс закупиться «на хаях» весьма высокий.

Какой выход? Не инвестировать все деньги сразу, а заходить «лесенкой», тем самым нивелируя рыночную волатильность.

Для начала определите свой риск-профиль. Если вы не можете позволить себе терять деньги — криптовалюта не для вас. Если у вас агрессивная стратегия и большой аппетит к риску, в статье мы объясняем, как добавлять цифровые активы с умом.

На пике в 2021 году биткоин стоил $67 000. Но важно помнить, что сейчас на мировых рынках не самое лучшее время, и криптовалюты тоже падают. С начала 2022 года биткоин потерял в цене 19%, эфир — 30%. И это только самые крупные монеты.