Расскажем, что такое долгосрочные инвестиции и каким образом составить инвестиционный портфель для игры в долгую

Сбалансированное соотношение рисков к прибыли может дать только долгосрочный портфель ценных бумаг. Долгосрочные инвестиции приносят вполне приличную прибыль на длинной дистанции, как правило, выше рынка. Расскажем, какие преимущества дает долгосрочное инвестирование, как сформировать такой инвестпортфель, какие акции туда включить и как с ним работать, чтобы на выходе получить доход.

Что такое долгосрочные инвестиции

Для начала работы на фондовом рынке инвестору нужно открыть счет у брокера. Есть два вида счетов, которые можно открыть на фондовом рынке частному инвестору – индивидуальный брокерский счет и индивидуальный инвестиционный счет (ИИС).

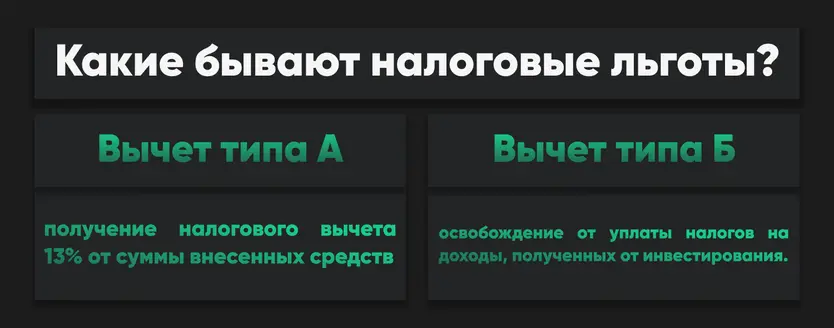

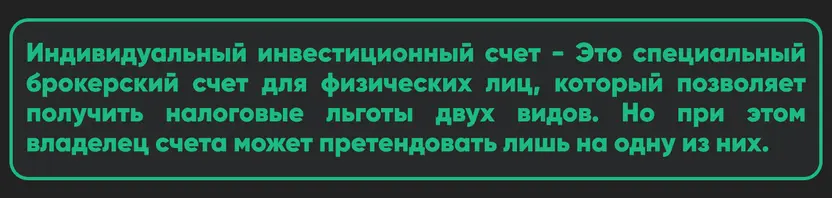

Индивидуальный инвестиционный счет — это специальный брокерский счет для физических лиц, который позволяет получить налоговые льготы двух видов, но при этом владелец счета может претендовать лишь на одну из них.

- Вычет типа А — это получение налогового вычета 13% от суммы внесенных средств, но не более 52 000 руб. в год. Подходит для лиц, официально получающих заработную плату, которые платят НДФЛ с доходов.

- Вычет типа Б — освобождение от уплаты налогов на доходы, полученных от инвестирования. Подходит для индивидуальных предпринимателей, самозанятых, безработных и др., не подпадающих под категорию для вычета А.

Срок действия ИИС составляет три года, но отсчет времени начинается с момента заключения договора, а не первого внесения средств на счет. По окончании трех лет можно счет закрыть и вывести деньги или продлить его на следующий период.

Долгосрочный инвестиционный портфель

Существует три вида инвестирования:

- краткосрочное, когда акции покупаются и продаются с интервалом от нескольких секунд или минут до нескольких дней,

- среднесрочное, с интервалом от покупки до продажи от нескольких дней до нескольких месяцев, в зависимости от тренда,

- долгосрочные инвестиции — в этом случае акции приобретаются на длительный срок. Таким образом, долгосрочные инвестиции — это обычно вложения на срок более года.

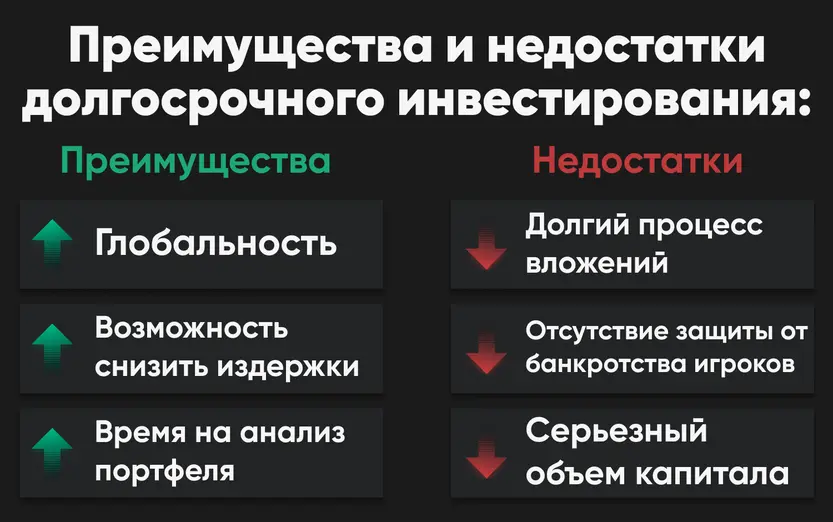

У каждого из этих вариантов свои достоинства и недостатки, но мы рассматриваем именно долгосрочное инвестирование. У этого способа получения прибыли на фондовом рынке есть ряд преимуществ. Основной плюс – это глобальность. Мировое население растет, а с ростом населения повышается потребительский спрос на товары и услуги, производимые компаниями. Компании акционируются и выходят на биржу, акции растут, принося прибыль инвесторам.

Второй плюс, которым обладают долгосрочные инвестиции, – это возможность снизить издержки за счет минимального количества операций. Для правильно составленного портфеля не нужны постоянные покупки и продажи активов, достаточно разумной ребалансировки один или два раза в год. Кроме того, государство, как правило, заинтересовано в долгосрочных инвестициях и предоставляет налоговые льготы.

Долгосрочные инвестиции в акции обладают еще одним преимуществом – это время на анализ портфеля. При вложении средств на несколько лет инвестору не нужно слишком быстро принимать решения, и всегда есть возможность изучить рыночную ситуацию с позиции наблюдателя.

Временные недостатки

При разумном отношении со стороны трейдера долгосрочные инвестиции могут не обладать существенными минусами, но не сказать о них нельзя.

Начнем с того, что быстро увеличить свой капитал не получится, смысл долгосрочного инвестирования заключается в разумном усреднении рисков и, как следствие, прибыли. Ежегодная доходность от 20% годовых считается очень хорошим показателям. Плюс заключается в том, что такие долгосрочные инвестиции часто позволяют обыграть рынок.

Второй относительный недостаток – ни одна компания не застрахована от банкротства или резкого снижения прибыли. Эта проблема устраняется мониторингом ценных бумаг, входящих в портфель и своевременной продажей акций такой компании.

Третий недостаток – совсем недавно для формирования долгосрочного капитала были нужны серьезные средства. Сейчас на рынке огромное количество ETF, которые позволяют создать гармоничный диверсифицированный по отраслям и странам портфель ценных бумаг за относительно небольшие деньги.

Долгосрочные инвестиции в акции

Диверсификация нужна для того, чтобы минимизировать риски путем инвестирования сразу в несколько компаний. Как это работает? Диверсификация связана с цикличностью рынка, так как в различные периоды развития экономики отрасли развиваются по-разному.

Например, в период рецессии на мировых рынках возрастает значимость защитных отраслей, в первую очередь — это здравоохранение, коммунальная сфера, потребительский рынок. Вложения в компании этой сферы помогают не потерять деньги, а иногда и заработать. Однако для того, чтобы портфель долгосрочного инвестора рос, нужно вложиться и в более рискованные активы, такие как энергетика, промышленность, товары длительного пользования, технологические сектора.

Если вы выбрали для себя долгосрочные инвестиции, обязательно нужно поставить ограничение на объем вложений в одну компанию: чаще всего это не более 10% от портфеля, а также не покупать более двух похожих активов.

Целевой горизонт

Базовая основа любого инвестиционного портфеля – это цели инвестора. Отсутствие цели приведет к отсутствию стратегии и, как следствие, к потере капитала или невнятному управлению портфелем, которое не принесет нужного результата. Примеры правильно поставленных целей: покупка недвижимости, образование детей, пенсионные накопления, покупка автомобиля.

При ставке на пенсионные накопления нужно уравновесить агрессивные инструменты консервативными активами на случай непредвиденных обстоятельств. Причем чем ближе время выхода на пенсию, тем в большей пропорции.

Не стоит забывать и о таком параметре, как ликвидность. В сбалансированном портфеле нужно иметь ликвидные активы, которые можно быстро превратить в наличные.

До составления портфеля каждому инвестору нужно определиться со своим отношением к рискам, так как порой именно психологический фактор определяет размер прибыли.

Если вы выбрали долгосрочные инвестиции и не готовы допустить падения стоимости своего портфеля более чем на 5%, имеет смысл сосредоточиться на покупке надежных облигаций, а на долю акций оставить 15-20%.

Можно привести такой пример долгосрочных инвестиций. При умеренной склонности к риску, когда вы готовы допустить просадку портфеля на 15-20% от стоимости, долю акций можно увеличить на среднесрочном промежутке до 20-30%, а на долгих сроках занять ими половину портфеля.

Если же у вас нормальный аппетит к риску и стальные нервы, чтобы выдержать серьезные кратковременные просадки до 40-50%, то имеет смысл вложиться в акции на 70-80%.

При этом надо понимать, что предварительная оценка отношения к риску не гарантирует, что в реальности инвестор сможет выдержать испытание падением бумаг и докупит нужные активы на распродаже.

Как создать инвестпортфель?

Существует три вида стандартных инвестиционных портфелей, сбалансированных по степени риска.

Консервативный портфель состоит в основном из дивидендных акций «голубых фишек», лидеров ведущих отраслей рынка, а также из высокорейтинговых облигаций. Пример долгосрочных инвестиций: ОФЗ — 40%, корпоративные облигации — 35%, акции «голубых фишек» — 25%. Такой портфель стабилен и редко пересматривается. Задача владельца — сохранить свой капитал от инфляции, получив небольшую прибыль за счет умеренного роста бумаг, дивидендных выплат и процентов.

Умеренный портфель, представляющий собой синтез агрессивных и консервативных финансовых инструментов, дает средние значения прироста при умеренных рисках. Это самый сбалансированный портфель. Его примерный состав, по мнению аналитиков БКС Экспресс, может быть таким: ОФЗ — 40%, корпоративные облигации — 30%, акции «голубых фишек» — 20%, плюс акции малых и средних компаний.

В состав агрессивного портфеля эксперты включают акции быстро растущих компаний, спекулятивные облигации и фьючерсы. Допускается и торговля «с плечом». Инвестиции в портфеле достаточно рискованны, но высокий риск в этом случае дает самый высокий доход. Примерный вариант портфеля: акции малых и средних компаний – 50%, «голубые фишки» — 30%, фьючерсы – 20%.

Точность и доводка

Пассивное инвестирование даже через самые консервативные и надежные инструменты предполагает работу с активами своего портфеля, а также оценку его эффективности. Это называется ребалансировка или возвращение портфеля к исходным показателям. Период ребалансировки зависит от самого инвестора. Это может быть неделя, месяц или квартал, некоторым инвесторам достаточно двух раз в год.

Допустим, что изначально ваш портфель состоял из акций и облигаций в пропорции 50% на 50%. Со временем эта пропорция изменилась до соотношения 60% (акции) на 40%(облигации).

Это значит, что уровень риска повысился за счет преобладания агрессивных инструментов, которые при первом кризисе могут уменьшить стоимость портфеля. В обратном случае: 60% (облигации) на 40%( акции) перекос идет в сторону излишней консервативности.

Задачи для ребалансировки – восстановление базовых пропорций активов внутри портфеля.

Существует три стратегии ребалансировки инвестиционных портфелей: пополнение портфеля за счет подешевевших активов, реинвестиции купонных и дивидендных выплат в покупку потерявших в цене активов, продажа подорожавших бумаг с последующей покупкой подешевевших активов.

Эксперты советуют заниматься ребалансировкой только в том случае, если соотношение долей активов резко поменялось. При отклонении на пару процентов ничего менять не нужно.

Еще один необходимый совет. При долгосрочном инвестировании стоит делать ребалансировку портфеля в сторону консервативности, уменьшая долю акций и увеличивая доли консервативных инструментов сбережения. За два-три года до конца инвестиционной цели доля облигаций и вкладов в портфеле может превысить 70%. Более того, за год до исполнения цели неплохо бы полностью переложиться в облигации.