В этом уроке вы узнаете:

- Плюсы и минусы среднесрочной торговли

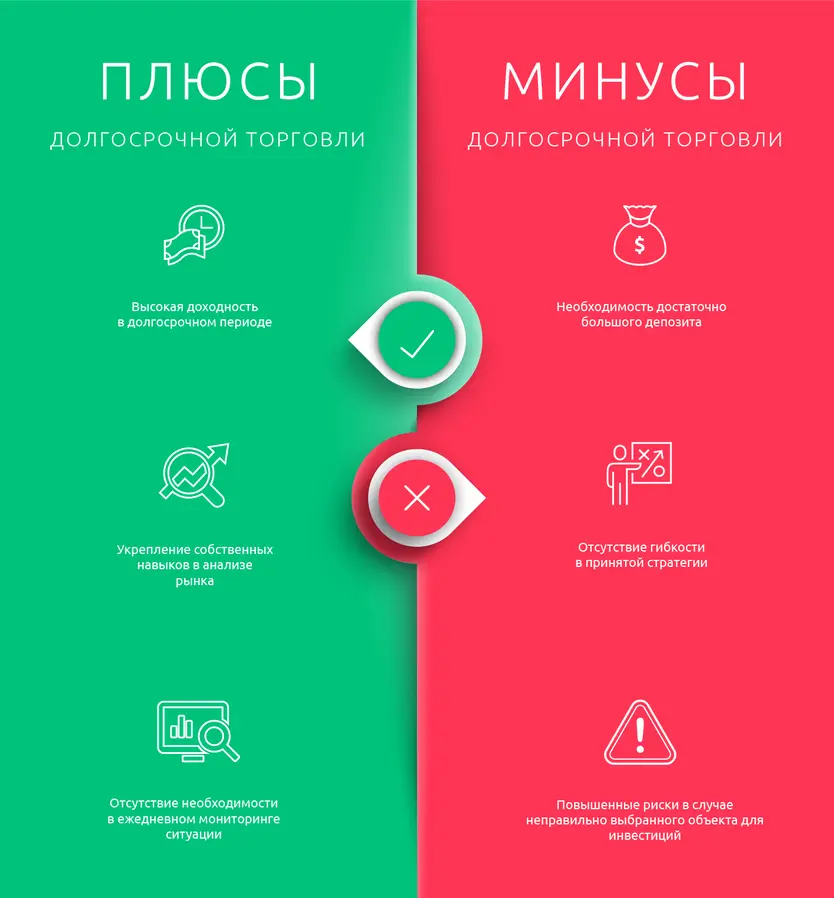

- Плюсы и минусы долгосрочной торговли

При торговле на любой бирже применяются самые разные стратегии в зависимости от того, какой именно срок владения активом заложил для себя потенциальный инвестор. У начинающих инвесторов наибольшей популярностью пользуется среднесрочная торговля, а долгосрочная торговля — это уже удел опытных игроков. Попробуем разобраться, что из себя представляют эти стратегии и какую из них лучше предпочесть.

Среднесрок в трейдинге

Биржевой трейдинг позволяет получить прибыль при самых разных подходах в зависимости от опыта и навыков конкретного инвестора. Среднесрочная торговля подразумевает, что между покупкой или продажей актива проходит от нескольких дней до месяца и нескольких недель. Среднесрок очень часто называют свинговой торговлей от английского слова swing, означающего «поворот, колебание». В этом термине содержится смысл такой торговли — умение заработать на изменении курсов, в том числе под влиянием сиюминутных факторов: изменения регулирования, политических выступлений, новостей с фондового рынка и т. д.

Среднесрочная торговля не требует, чтобы трейдер следил за котировками круглосуточно в режиме онлайн, однако она предполагает, что инвестор каждый день держит руку на пульсе, проверяет основные новостные ресурсы и понимает общие тренды изменения цен. Более того, трейдеру помогает также наблюдение за изменением котировок внутри каждого дня — это необходимо для понимания среднесрочных тенденций. Основная задача трейдера — выяснить уровни поддержки и сопротивления цены, чтобы правильно установить ордера на закрытие. Иными словами, среднесрочная торговля требует умения вовремя продать актив.

Во многом среднесрочный трейдинг похож на внутридневную торговли. В обоих случаях инвестор зарабатывает не на фундаментальном росте, а на волатильности того или иного актива. Традиционно среднесрочная торговля на форекс, как и среднесрочная торговля акциями — это прерогатива инвесторов, желающих заработать на скачках курса. С этой точки зрения среднесрочный трейдинг на криптобирже открывает перед инвестором множество возможностей, потому что криптовалюты остаются стабильно волатильным активом. Однако из-за высокой волатильности среднесрочная торговля на рынке криптовалют также несет в себе огромные риски: поведение конкретной валюты может быть совершенно непредсказуемо. Поэтому аналитики советуют начинающим инвесторам вначале последить за выбранными валютами в течение нескольких недель или месяцев и только затем начинать реальную торговлю.

Для понимания общих трендов среднесрочная торговля предполагает изучение свечного графика, как и во время внутридневной торговли. Это позволяет понять линии сопротивления и поддержки конкретной валюты. Основная опасность для трейдера в среднесрок — это определить неверно точку входа и точку выхода, то есть дорого купить и дешево продать. Нивелировать эти риски можно только благодаря опыту и постоянному мониторингу на рынке криптовалют.

Не менее важным навыком в среднесроке является умение переждать провалы и падения котировок: необходимо не поддаваться панике и не продавать актив, даже если он стремительно дешевеет. Самое главное — следовать выбранной стратегии и не принимать решение под воздействием эмоции. Более того, можно компенсировать отсутствие опыта за счет сочетания сразу нескольких стратегий.

Для этого можно инвестиции даже в один тип альткоина разделить на долгосрочную и среднесрочную: первую не трогать ни при каких колебаниях рынка, а вторую торговать в зависимости от колебаний курса. Опытные трейдеры также фиксируют прибыль частями. Например, можно поделить инвестиции на три части и за счет продажи каждой из них при росте курса фиксировать прибыль — 10%, 20%, 30%. Такая стратегия не позволяет максимизировать доходность, зато помогает минимизировать убытки. Опытному трейдеру среднесрочная торговля может дать от 10% до 40% доходности в неделю — это очень высокий показатель, но для его достижения необходимо обязательно следить за новостями и анализировать графики котировок.

Как говорят опытные инвесторы, среднесрочная торговля развивает у трейдера дисциплину и приучает к детальной реализации принятой стратегии. Если трейдер принял решение изначально продать треть всего объема конкретной криптовалюты при достижения уровня доходности в 10%, он должен это сделать — в противном случае велик риск не вернуть свои инвестиции. При этом трейдер учится разрабатывать торговый план, что позволяет ему мыслить глобально и через какое-то время перейти к долгосрочному трейдингу. Следя за колебаниями нескольких валютных пар, трейдер набирается необходимого опыта и учится прогнозировать тренды. Более того, он приобретает навык правильно выставлять ордера тейк-профит и стоп-лосс.

Долгосрок в трейдинге

В отличие от среднесрочной торговли, долгосрочная торговля обычно длится от нескольких месяцев до нескольких лет. Такой подход всегда предполагает инвестиции в достаточно серьезный объем инструментов для поддержания открытых позиций. В первую очередь долгосрочная торговля на форекс, как и долгосрочная торговля акциями означает покупку недооцененных активов, например, акций IBM на заре появления компьютеров или акций Tesla до роста спроса на электромобили. Аналогичным образом работает долгосрок на рынке криптовалют.

В первую очередь долгосрочный трейдинг предполагает инвестиции в какую-то недооцененную валюту. Например, трейдер может быть уверен, что рано или поздно полная легализация биткоина приведет к достижению уровня в $20 000 за BTC. В таком случае он вполне может приобрести главную криптовалюту мира и за $9 000. Другой подход предполагает инвестиции в определенный альткоин, который по своим техническим характеристикам может «выстрелить» через какое-то время. В любом случае долгосрочная торговля в первую очередь отличается отсутствием реакции на текущие колебания курса. Причиной для выхода из актива и фиксации прибыль будет только резкое изменение ситуации. Например, долгосрочная торговля на рынке акций зачастую означает, что инвестор выходит из актива после IPO.

Долгосрочная стратегия на бирже предполагает сразу несколько обязательных факторов. Во-первых, у потенциального инвестора должны быть ресурсы для долгосрочных инвестиций, то есть он должен располагать достаточным объемом средств. Во-вторых, у него должен быть опыт определения долгосрочных трендов, то есть навык найти недооцененный актив. В-третьих, должен быть сформирован тренд на долгосрочный трейдинг на этом рынке, то есть у актива должна быть некая история торговли, а также определены фундаментальные факторы, которые определяют его изменения в будущем.

Исходя из этих факторов, аналитики чаще всего говорят, что долгосрок — это прерогатива опытных инвесторов. Как описывал в свое время Уоррен Баффетт свой подход к инвестициям, вначале надо найти недооцененный рынок, затем — недооцененную компанию на нем и вложиться на несколько лет. На долгосрочные тренды гораздо серьезнее влияют фундаментальные факторы, чем сиюминутные колебания рынка, то есть от инвестора требуется определить по-настоящему ценный актив.

Поэтому долгосрочная торговля обязательно предполагает в первую очередь фундаментальный анализ, который гораздо больше определяет поведение инвестора, чем технический анализ. И это в первую очередь отличает долгосрок от любых других стратегий. При этом такой тип стратегии остается намного более спокойным, чем среднесрочная и тем более краткосрочная торговля. Для инвестиций в долгую трейдеру не надо следить в круглосуточном режиме за новостями или изучить ежедневные колебания рынка. Главное — выбрать правильный актив для инвестиций и, какие бы пертурбации ни происходили на рынке, ни за что из него не выходить, но только в случае, если есть фундаментальные факторы роста.