Каких принципов советует придерживаться знаменитый «оракул из Омахи»

Содержание

Уоррен Баффет – это, пожалуй, самый известный инвестор в истории. Этот человек умудряется заключать только самые выгодные сделки, идеально проводит балансировку инвестиционного портфеля, не боится глубоких просадок и кризисов, а еще любит давать полезные советы, которые приносят прибыль. Рассмотрим принципы инвестирования Уоррена Баффета и попробуем разобраться, насколько эти советы актуальны сейчас.

Кто такой Уоррен Баффет

Баффету уже 90 лет, а он по-прежнему затыкает за пояс самых известных инвестиционных гуру, получает миллионные прибыли, занимая четвертое место в списке Forbes. Состояние Уоррена Баффета достигло $110,5 млрд, и он продолжает лично контролировать наполнение всех своих инвестиционных портфелей. Он не написал ни одной книги.

При этом он читает очень много специализированной финансовой литературы и перемежает это познавательное чтение тщательным анализом публичной отчетности биржевых компаний. Финансист уверен, что обдумывание прочитанного и воплощение возникших во время этого занятия идей – и есть секрет успешных инвестиций.

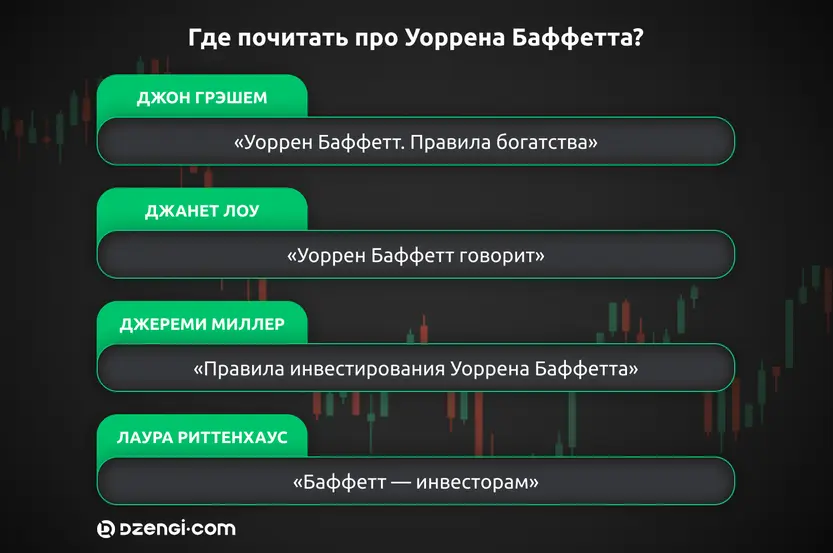

Целый ряд книг написан другими авторами по мотивам советов финансиста. Например, Джон Грэшем написал книгу «Уоррен Баффет. Правила богатства», Джанет Лоу - «Уоррен Баффет говорит», Джереми Миллер собрал и систематизировал советы инвестора из Омахи в «Правилах инвестирования Уоррена Баффета», а многостраничный труд Лауры Риттенхаус называется «Баффет — инвесторам».

Его слушают, все его советы буквально препарируют, потому что не верят, что инвестиции – это просто, и нет никаких специальных механик, кроме отличного знания рынка, желания заработать и элементарной финансовой дисциплины. Правила инвестирования Уоррена Баффета привлекают все больше последователей. Попытаемся понять, чему же учит один из самых богатых людей мира и насколько эти знания могут пригодиться сейчас.

Если инвестировать, то на долгий срок

Этот совет Баффета звучит достаточно просто, но убедительно. Если инвестор не готов держать ценные бумаги от 10 лет, то лучше и не покупать их вовсе. Потому что никакие чутье и везение не заменят терпения и еще раз терпения. А также веры в долгосрочные перспективы купленного актива. Кроме того, гуру из Омахи предупреждает, что покупка акций на хайпе или же на основании неплохой отчетности недопустима. Это пустая трата времени и денег.

«Мой совет доверительному управляющему не мог быть более простым: вложите 10% наличных средств в краткосрочные государственные облигации и 90% в очень недорогой индексный фонд S&P 500. Я считаю, что долгосрочные результаты этой политики фонда будут выше, чем у большинства инвесторов», – написал Уоррен Баффет акционерам Berkshire Hathaway в 2013 году. Большинству приверженцев активной стратегии, заключающейся в постоянных покупках и продажах акций, не удается обыграть рынок. Более того, эти трейдеры часто сильно проигрывают рыночным индексам.

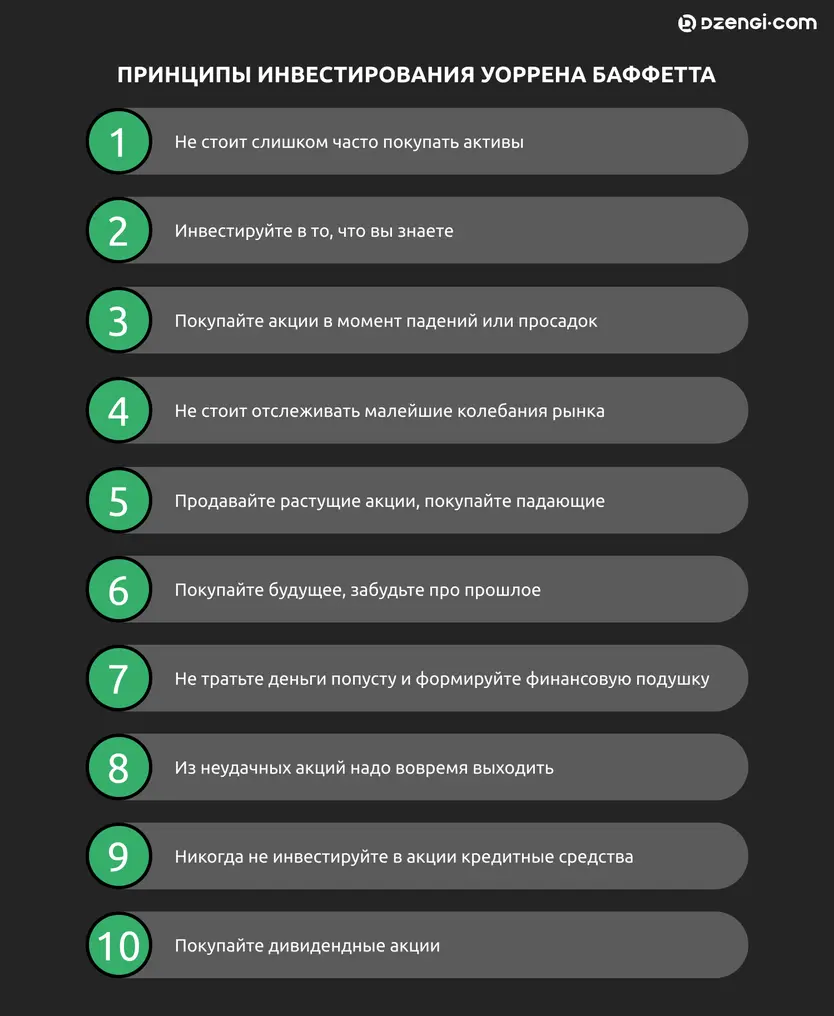

Не стоит слишком часто покупать активы

Здесь Баффет категоричен. Он уверен в том, что купленные однажды акции не надо продавать, пока они не выполнят своего исторического предзнаменования. Основания для такой уверенности. несомненно, существуют. Во время каждой покупки или продажи часть дохода отправляется в карман брокеру, а не инвестору. Главный профит инвестора – удержание активов в своем портфеле. Сам Баффет строго следует этой рекомендации и позволяет себя обновлять состав портфеля только во время ребалансировки.

Уоррен Баффет недоверчиво относится к активным инвестиционным стратегиям и постоянному поиску профита через множество мелких сделок. По мнению финансиста, на спекуляциях много не заработаешь, а потерять деньги на них достаточно легко.

Инвестируйте в то, что вы знаете

Этот совет от Уоррена Баффета звучит так: «Никогда не вкладывайте деньги в бизнес, который вы не можете понять». Один из самых простых способов совершить ошибку, которой можно избежать, – это инвестирование в отрасли, которые вы или не знаете совсем или почти не разбираетесь в них.

Это не означает, что нельзя инвестировать капитал в эти области рынка, но надо с осторожностью подходить к этому вопросу. По мнению Баффета, подавляющее большинство компаний ведет бизнес, который слишком сложно понять. Невозможно предсказать успех фармацевтического конвейера биотехнологической компании, предсказать новую тенденцию моды в одежде для подростков или определить следующий технологический прорыв, который приведет к росту курса производителей полупроводниковых чипов.

Покупайте акции в момент падения

Правила инвестирования Уоррена Баффета безапелляционно предписывают покупать акции недооцененных рынком компаний. Любые даже самые надежные компании время от времени переживают кризис и падают вместе с рынком. Поэтому искать и анализировать бумаги нужно самостоятельно, не полагаясь на мнения и советы многочисленных аналитиков. Тут, по словам Баффета, надо разделять такие понятия, как цена бумаги и стоимость предприятия или компании, в которую инвестор собирается вложиться. То есть понимать, какую цену вы заплатите за акцию, и какую выгоду приобретете в долгосрочной перспективе.

Не стоит отслеживать малейшие колебания рынка

При первом же кризисе и просадке больше 20% не надо продавать все свои акции и закрывать портфель с огромным убытком. Курсовая стоимость ценных бумаг меняется постоянно, и тем, кто работает в долгую, не надо обращать своего внимания не только на этот факт, но и на другие отвлекающие факторы: панику, закулисные интриги, инсайты и пр. Продавать и покупать ценные бумаги нужно в спокойной обстановке и после многостороннего анализа.

Продавайте растущие акции, покупайте падающие

«Не покупайте на хайпе, и раскошеливайтесь во время кризисов», – гласит стратегия инвестирования Уоррена Баффета. В периоды коллективного помешательства инвесторы скупают растущие акции, пытаюсь поймать хотя бы часть движухе вокруг этих бумаг. Опытные инвесторы в это инвестор берегут наличные и наблюдают за всем этим со стороны.

Баффет советует в период бурного роста активов фиксировать прибыли или же продавать проблемные активы. А вот покупать инвестор из Омахи предлагает во время спадов, когда другие гораздо менее терпеливые – сбрасывают все свои дешевеющие бумаги.

Покупайте будущее, забудьте про прошлое

Доходность инвестиций в прошлом не гарантирует доходность в будущем. Это постоянное напоминание всем инвесторам, что самые заслуженные в прошлом компании, могут потерять лидерство на рынке и даже обанкротиться. Рынок как живой организм, здесь все меняется постоянно. Поэтому, по мнению Баффета, дело долгосрочного инвестора – изучить нынешние реалии изучаемой компании и попытаться хотя бы заглянуть в будущее. Только такой подход принесет пользу и даст ожидаемую доходность.

Не тратьте деньги попусту и формируйте финансовую подушку

Уоррен Баффет старается следовать всем своим советам. Вот и совет не тратьте деньги попусту он воплощает в жизнь. При миллиардном состоянии финансист живет не во дворце с золотыми пальмами, а во вполне обычной резиденции и ездит на простом автомобиле. По мнению финансиста, неумеренность в расходовании денег приводит к неверным решениям, лишает здравого смысла и заставляет покупать на эмоциях. В противовес этому финансовая подушка помогает амортизировать кризисные удары и покупать в периоды спадов акции по самым выгодным ценам, пока другие продают.

Из неудачных акций надо вовремя выходить

Ошибки бывают у всех, даже у самых дисциплинированных и умных инвесторах. И в портфеле любого из них может оказаться сразу несколько неудачных бумаг. Важно вовремя от них избавиться и минимизировать убытки, а не держать годами в портфеле, превращая их в ненужный балласт.

Никогда не инвестируйте в акции кредитные средства

Баффет никогда не выступает против азбучных истин известных даже начинающему инвестору. Одна из таких истин – инвестировать в акции только ту сумму, которую не жаль потерять. Просто надо помнить, предупреждает Баффет, что нет сделок без риска. Вложение кредитных денег — это увеличение обычных рисков в разы. Тут можно не только потерять все деньги, но и остаться банкротом. Тем более, что по принципам Баффета, находиться в акциях надо долгое время. А наличие кредита порой заставляет инвестора принимать неправильные решения.

Покупайте дивидендные акции

Портфель Уоррена Баффета во многом состоит из дивидендных акций, они – основа его долгосрочного портфеля. Такие бумаги стабильно приносят прибыль, вне зависимости от курсовой стоимости. То есть инвестор получает дополнительный пассивный доход. При этом, по мнению Баффета, дивидендные доходы крайне желательно, реинвестировать. Итогом такого подхода станет значительный инвестиционный капитал.

FAQ

Уоррен Баффет родился в Омахе в 1930 году. Уже в раннем возрасте он проявил интерес к миру бизнеса и инвестированию, в том числе на фондовом рынке. Он впервые купил акции в 11 лет. С 1956 по 1969 год он работал в компании Buffett Partnership, Ltd. в качестве генерального партнера, а уже с 1970 г. в качестве председателя и главного исполнительного директора Berkshire Hathaway Inc.

Баффет руководит Berkshire Hathaway, которой принадлежит более 60 компаний, включая страховую компанию Geico, производителя батареек Duracell и сеть ресторанов Dairy Queen.