Как устроен фондовый рынок, какие на нем есть игроки и как начать торговать ценными бумагами

В пандемийный 2020 год число непрофессиональных трейдеров во многих странах мира существенно выросло — только в США они совершили около 20% всех сделок с ценными бумагами. Но многие новички либо совершают ошибки, чреватые потерями средств, либо боятся начинать инвестировать. Разобраться в особенностях фондового рынка и том, как на нем работать, вам поможет наша инструкция.

Бум розничных инвесторов

Бум частных инвестиций коснулся и России — за 2020-й год число клиентов на брокерском обслуживании в России выросло в 2,3 раза. По состоянию на конец года их было 9,9 млн человек. А уникальных инвесторов среди физических лиц стало 8,8 млн, что около 12% всего экономически активного населения России.

Но рост не остановился с концом года — в феврале Московская биржа отчиталась о рекордном числе новых клиентов. На фондовом рынке за месяц зарегистрировались 883 тыс. человек. А в марте число розничных инвесторов перешагнуло за 10 миллионов.

В целом же интерес к инвестициям проявляют около четверти (24%) россиян, следует из данных аналитического центра НАФИ. 9% опрошенных сообщили, что уже получили опыт в этой сфере. Большинство интересующихся темой (60%) рассказали, что не имеют глубоких познаний в инвестициях.

Иными словами, далеко не все знают, что такое фондовый рынок, как устроена биржа, как составлять инвестиционный портфель, на какой срок инвестировать и стоит ли сразу выводить деньги при просадке или наступлении финансового кризиса, а также что из себя в целом представляет торговля на фондовом рынке. Поэтому начнем с самого главного.

Что такое фондовый рынок

Есть несколько ответов на вопрос, что такое фондовый рынок — простыми словами, это место, где покупают и продают ценные бумаги. Речь идет об акциях, облигациях, валютах и прочих активах.

Фондовый рынок — это пространство, на котором компании (их называют эмитентами) получают деньги в обмен на ценные бумаги, которые сами и выпускают. Другие участники рынка — инвесторы — могут получать прибыль от покупки и продажи этих финансовых инструментов.

Также следует отметить, что большинство частных инвесторов не торгуют на рынке напрямую, а пользуются услугами посредника или брокера. Это могут быть специализированные компании или же подразделения крупных банков, а также участники биржевого механизма: например, дилеры или депозитарии. При этом существует и небольшая доля частных инвесторов, зарегистрированных в качестве профессиональных участников рынка.

Обзор фондового рынка

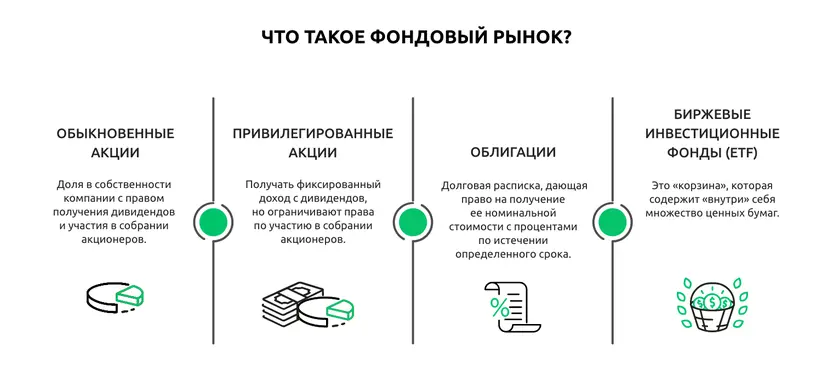

Теперь рассмотрим поближе самые популярные финансовые инструменты фондового рынка:

Обыкновенные акции. Это самый распространенный вид ценных бумаг. Обыкновенная акция дает держателю долю во владении компанией. Владелец ценной бумаги имеет право получать дивиденды и участвовать в собраниях акционеров.

Привилегированные акции (или «префы» на биржевом сленге). Это ценные бумаги, которые дают держателям право на получение фиксированного дохода с дивидендов. При этом возможность участия в собрании акционеров у их владельцев ограничена.

Облигации. Их можно назвать долговыми расписками, которые выпускают компании или государства. У облигаций есть сроки погашения — когда он наступит, эмитент будет обязан выплатить держателю номинальную стоимость с процентом. Также держатель ценной бумаги имеет право получать купонный доход с фиксированной периодичностью.

Биржевые инвестиционные фонды (ETF). Они представляют из себя доли в фондах, в которых есть множество разных ценных бумаг. Таким образом, если вы инвестируете в биржевой фонд, то вложите деньги сразу во все акции, облигации и другие инструменты в его портфеле. Важно отметить, что дивиденды в этом случае выплачиваться не будут, а в собраниях акционеров вы участвовать не сможете.

Есть и другие инвестиционные инструменты. Например, производные ценных бумаг — фьючерсы и опционы. Но они торгуются на срочном рынке, который фактически не входит в фондовый.

Фондовый рынок для начинающих

Чтобы понять механизм работы фондового рынка, изучим профессиональных участников. Это, как уже говорилось выше, эмитенты, инвесторы, посредники, участники механизма биржи.

Эмитенты выпускают свои ценные бумаги. В случае с акциями этот процесс называется первичным публичным размещением, или IPO (Initial Public Offering). В его ходе компания отправляет на биржу свои акции, после чего они становятся доступными для покупки любым желающим.

Само становление компании публичной — затратное дело. Но в перспективе IPO может помочь ей получить сотни тысяч, миллионы, а то и миллиарды долларов.

После размещения акций их смогут приобрести инвесторы, среди которых:

Частные — физические лица. Независимо от капитала, это могут быть как крупные инвесторы, так и мелкие трейдеры.

Корпоративные — организации и юридические лица. Дополнительно можно отметить коллективные: например, паевые и инвестиционные фонды, пенсионные, страховые организации.

Государственные — муниципальные образования. Часто государство покупает доли в различных частных компаниях.

Розничные же инвесторы могут получить доступ к торговле на фондовом рынке с помощью других компаний — например, брокеров.

Брокеры относятся к третьему виду игроков на фондовом рынке — к посредникам. Равно как и дилеры — компании, которые совершают сделки от своего имени, а торгуют напрямую с клиентом. Последние также участвуют в процессе создания рыночной ликвидности и берут на себя обязательства по котированию (установлению рыночной цены) инструментов.

Есть еще депозитарии, задача которых — вести учет ценных бумаг и хранить сертификаты. Реестродержатели отвечают за ведение реестров ценных бумаг по договору с эмитентом. А биржевой персонал помогает совершать операции.

Изучение фондового рынка

Теперь, когда мы разобрали основы фондового рынка, поговорим о способах прогнозирования движения цен на нем. Специалисты прибегают к двум основным видам анализа: техническому и фундаментальному.

Технический анализ — это изучение и поиск закономерностей в изменении стоимости финансового инструмента. Технический анализ больше подходит для краткосрочного прогноза, поэтому им больше пользуются трейдеры и спекулянты. Для долгосрочных инвестиций же намного больше подходит фундаментальный анализ.

Фундаментальный анализ — это глубокое изучение финансового состояния компании и экономической ситуации в целом. В результате специалист может составить прогноз перспектив роста или снижения стоимости акций.

Торговля на фондовом рынке

Чтобы начать покупать и продавать ценные бумаги на фондовом рынке, нужно только завести счет у брокера на выбор. Чтобы это сделать, нужно предоставить только паспортные данные, а большую часть процесса сейчас можно выполнить через интернет. После этого вы сможете либо поставить приложение для инвестиций на смартфон либо установить на компьютер специальный терминал.

Регистрация позади, приложение для трейдинга выбрано, настало время разобраться со счетами. Их для индивидуальных инвесторов есть два вида: брокерский счет и индивидуальный инвестиционный счет (ИИС). Брокерский счет позволяет покупать и продавать любые акции, представленные на площадке. За каждую сделку брокер берет комиссию, а также автоматически удерживает налог с прибыли от продажи.

ИИС же отличается от брокерского счета, в первую очередь, тем, что его можно пополнить только в рублях. Иностранные акции можно будет покупать, но деньги будут конвертироваться в момент приобретения. В то же время ИИС дает владельцу возможность претендовать на налоговые льготы двух видов — но выбрать можно только один:

Вычет типа А. По истечении срока действия ИИС владелец сможет вернуть 13% от суммы внесенных средств, но не более 52 000 рублей в год. Такой вычет подходит тем, кто официально получает зарплату и платит налог с доходов.

Вычет типа Б. Этот вид позволяет не платить налог на доходы, полученные от инвестирования. Такой вычет подходит например, для ИП, самозанятых или безработных, которым невыгоден вычет типа А.

ИИС действует три года, после чего владелец может претендовать на налоговый вычет. Стоит отметить, что отсчет времени начинается с момента заключения договора, а не первого внесения денег на счет. По окончанию трех лет можно счет закрыть и вывести деньги или продлить его на следующий период.

Последнее отличие ИИС заключается в том, что он может быть у одного человека только один. Брокерских счетов же можно завести больше.