Разберемся, что такое НКД в инвестициях и как его рассчитать

Содержание

В этой статье мы объясним, что такое НКД при покупке облигаций, как он рассчитывается, для чего применяется, а также как влияет на налогообложение доходов биржевых игроков.

Что такое НКД

Для начала попытаемся разобраться, что такое купонный доход. Держатель облигации получает купонный доход с заранее оговоренной периодичностью. Например, раз в месяц, квартал, полгода и т.п. Эти ценные бумаги не именные, деньги поступают любому, кто в данный момент владеет ими. Саму облигацию разрешается продавать на фондовом рынке в любой момент неограниченное число раз, пока она не погашена. Соответственно, в разное время получать купоны могут совершенно разные собственники.

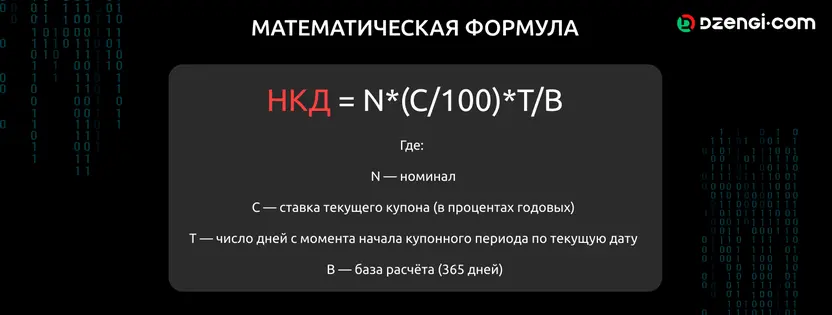

НКД — это прибыль, рассчитываемая за каждый день владения облигацией, с даты последней выплаты по нынешний день ее текущему владельцу. Вот как выглядит стандартная формула для расчета накопленного купонного дохода по облигациям:

Как работает НКД

Рассчитанное по формуле значение накопленного купонного дохода округляется до двух знаков после запятой по правилам математического округления.

Пример: Облигация торгуется с доходностью 8% годовых с номиналом $100 и периодичностью выплат два раза в год, или один раз в 182 дня. Соответственно, размер полугодового купона (100*0,08)/2 = $4.

Инвестор покупает бумагу сразу после выплаты очередного купона и продает N бумагу через 4 месяца (120 дней) инвестору Z. Накопленный купонный доход составит 4/182*120 = $2,637. Эту сумму инвестор Z заплатит инвестору N сверху от рыночной стоимости бумаги.

Сам инвестор Z через два месяца получит купон в размере $4 доллара., из которых $2,637 компенсируют ему расходы на накопленный купонный доход при покупке, а $1,363 будут его чистым доходом за 62 дня владения.

Таким образом, ответ на вопрос, что такое накопленный купонный доход, – это ежедневная доходность по облигации, начисляемая инвестору.

Перед покупкой облигаций настоятельно рекомендуем изучить не только финансовую отчетность эмитента, но и собрать как можно больше информации о самом активе.

Различайте «чистые» цены (стоимость облигации без текущего накопленного купонного дохода) и «полные» (они же грязные), которые представлены уже с купонным доходом. По этой причине не стоит пугаться или искать подвох, если стоимость на котировках и в момент сделки слегка отличается.

Накопленный купонный доход при продаже облигаций автоматически плюсуется к сумме продажи. В результате владелец актива получает возможность продать его в любой удобный для себя момент без потери потенциальной прибыли и окупить свои инвестиции.

Итак, основная идея, что такое накопленный купонный доход, заключается в том, что без него на рынке облигаций трейдеры и инвесторы продавали бы долговые бумаги сразу же после получения купона. Фондовый рынок, таким образом, почти гарантированно был бы завален бумагами, которые не имеют спроса между датами выплат. Ликвидность таких инструментов поддерживать стабильно на приемлемом уровне невозможно. Уплата накопленного купонного дохода клиентом (т.е. покупателем) позволяет уравнять положение обеих сторон, обоих акторов биржевой сделки.

Что такое накопленный купонный доход: вопрос налогов

Порядок налогообложения накопленного купонного дохода облигаций включает в себя ряд нюансов, которые также стоит рассмотреть подробнее. Стоит различать два типа дохода от вложений в облигации: собственно купонный доход, а также доход от разницы в стоимости. Доход от разницы в чистой стоимости облигации облагается налогом в любом случае, вне зависимости от типа бумаг.

В свою очередь купонный доход может возникнуть в двух случаях: при непосредственном получении купона либо при продаже бумаги с накопленным купонным доходов. Для муниципальных облигаций и ОФЗ полученный купонный доход не учитывается при подсчете налогооблагаемого финансового результата в обоих случаях. Иными словами, налог не взимается.

Сложнее дела обстоят с корпоративными облигациями, которые имеют льготный порядок налогообложения и выпущены после 1 января 2017-го года. Полученный купон по ним не облагается налогом в случае, если не превышает ключевую ставку на 5%. А вот накопленный купонный доход в этом случае учитывается в финансовом результате наравне со всеми остальными доходами.

Например, инвесторы X и Y купили облигации одного и того же выпуска с нулевым накопленным купонным доходом. Купон по облигации составляет $500, ставка не превышает уровень «ключевая ставка+5%». Инвестор X продал облигацию в день начисления купона и получил накопленный купонный доход в размере $500. Инвестор Y получил купон в размере $500 и сразу же продал бумагу на следующий день. Инвестор Y получил $500 в полном объеме без вычета налогов, а со счета инвестора X в конце налогового периода вычли подоходный налог.

При этом стоит учитывать следующий нюанс. Налог на полученный купон взимается с инвестора в момент выплаты, то есть купон приходит на счет уже очищенным от налогов. А вот учет накопленного купонного дохода в финансовом результате происходит лишь в конце налогового периода или при выводе средств со счета. Однако, уплаченный при покупке бумаги накопленный купонный доход будет учитываться в налоговой базе, как расход, только в конце налогового периода или при выводе средств со счета.

Разница будет впоследствии компенсирована инвестору в момент учета финансового результата по накопленному купонному доходу, однако до этого момента эти деньги не могут быть реинвестированы, а значит, будут представлять из себя чистый «бумажный» убыток по счету.

Такая особенность не всегда заметна, но может быть весьма критичной при инвестировании крупных сумм. Особенно при покупке бумаг с большим накопленным купонным доходом в начале года. Поэтому стоит максимально внимательно относится к учету налогов при планировании вложений.

FAQ

Накопленный купонный доход по облигации с даты последней выплаты уплачивается покупателями ценной бумаги. Его размер зависит от номинальной стоимости облигации, ставки ее купона и количества дней с даты последнего платежа. Правила вычисления накопленного купонного дохода определяются в эмиссионных документах для каждой конкретной облигации, включая базис (номинал), порядок округления и пересчета.

Покупая бумагу, инвестор, по сути, выдает компании своего рода кредит. Продавец-эмитент облигации обязуется в установленный срок вернуть деньги, а за пользование кредитом выплачивает инвестору определенный процент. Данные выплаты и называются купоном.