Как работает стоп-лимит ордер и как с его помощью можно защититься от потери прибыли

Содержание

- Зачем нужен стоп-лимит

- Виды отложенных ордеров

- Виды ограничивающих ордеров

- Как работает стоп-лимит ордер

- Преимущества и недостатки стоп-лимит ордера

- Стратегии размещения стоп-лимит ордеров

- FAQ

Трейдеры на фондовой бирже используют стоп-лимит ордеры для решения целого ряда тактических задач: установки минимальной желаемой суммы прибыли или максимальной суммы, которую они готовы потратить или потерять в сделке. Стоп-лимит ордер – это своеобразный синтез стоп-лосс ордера и лимитного ордера. Расскажем, что такое стоп-лимит на бирже, как работает эта система в рыночных условиях и как ее можно использовать для решения своих задач.

Зачем нужен стоп-лимит

Ордер на бирже — это заявка брокеру о покупке или продаже активов. Благодаря таким операциям и проходят торги на бирже.

«Технически ордер в трейдинге — это команда на графике котировок, где участники задают параметры сделки: действие, сумму, ограничения», - отмечают эксперты «Открытие Брокер». При соблюдении рынком заданных условий операция совершается. Инвестору нужно всего лишь составить прогноз и отправить заявку, все остальное сделают брокер и биржа.

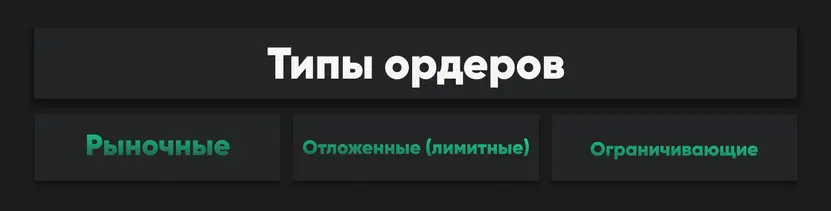

Существует три вида биржевых ордеров: рыночные, отложенные (лимитные), ограничивающие. Рыночные ордеры — это ордеры на совершение сделки на бирже по действующим ценам.

«Допустим, что вы пришли на торговую площадку и решили, что это подходящий момент для открытия позиции. Выбираете функцию sell market — рыночный ордер на продажу», - советуют эксперты «Открытие Брокер».

Для совершения сделки на бирже будет нужно только встречное предложение — заявка на покупку. На ликвидных площадках проблем с этим не возникнет, так как торги идут активно в обоих направлениях.

«Сделка не будет совершена моментально. Принятие заявки брокером, ее обработка, очередь на операцию — все это займет время, в среднем до 15 секунд», - отмечают эксперты. Поэтому, по их словам, стоимость актива может в итоге отличаться от той, которая действовала на момент оформления ордера. Такое явление называется проскальзыванием.

Отложенные (лимитные) ордеры — это ордеры на совершение сделки при достижении установленных трейдером условий.

«Например, вас не устраивает нынешняя цена актива, но есть предположение, что вскоре она должна упасть до отметки n. Чтобы не сидеть перед монитором в ожидании, вы используете отложенный ордер: совершить покупку при достижении цены n. При соблюдении этого условия заявка исполнится автоматически», - объясняют эксперты.

Торговые площадки устанавливают минимально допустимое количество пунктов между нынешней стоимостью и отложенным ордером. Заданное вами расстояние может быть больше, но не меньше этого значения.

Виды отложенных ордеров

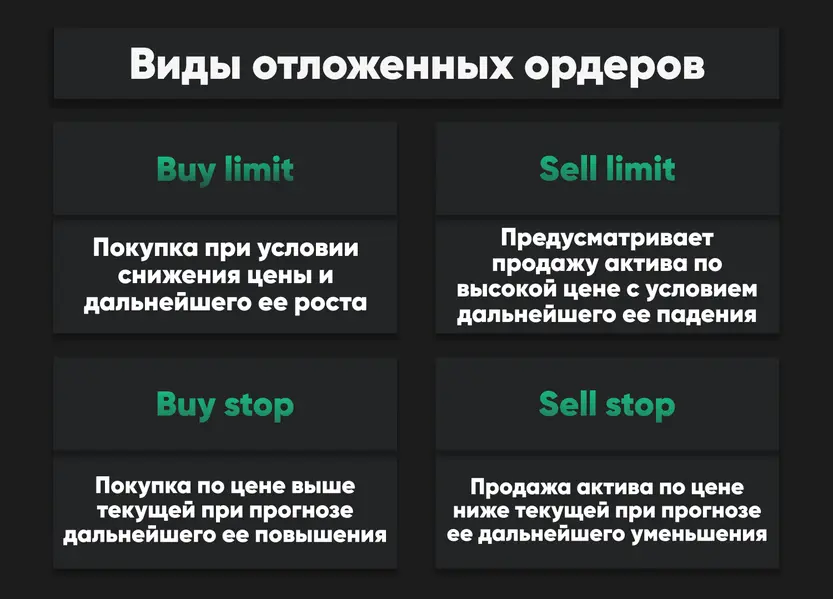

Отложенные ордеры принято делить на 4 вида:

Buy limit — покупка при условии снижения цены и дальнейшего ее роста. Например, по вашим прогнозам, стоимость актива должна упасть, а затем снова начать расти. Вы устанавливаете ордер на предполагаемое значение «нижней» цены и совершаете покупку, как только график достигнет этой точки.

Sell limit предусматривает продажу актива по высокой цене с условием дальнейшего ее падения. Это обратная ситуация. В этом случае инвестор предполагает, что актив достигнет пика, после чего начнет дешеветь. Тогда ордер устанавливается на предполагаемую максимальную стоимость.

Buy stop — покупка по цене выше текущей при прогнозе дальнейшего ее повышения. В случае продолжительного роста стоимости актива этот вид ордера позволит открыть позицию по максимально допустимой для инвестора цене и заработать на последующем подорожании.

Sell stop – это продажа актива по цене ниже текущей при прогнозе ее дальнейшего уменьшения. В случае продолжительного снижения стоимости актива ордер позволит дешево его продать, а затем еще дешевле приобрести.

Виды ограничивающих ордеров

Ограничивающие ордеры используют для снижения рисков сделки. Они делятся на два вида: тейк-профит (take profit) и стоп-лосс (stop loss). Первый используют для сохранения прибыли, второй — для снижения убытков.

Ордер тейк-профит устанавливают выше текущей цены при покупке и ниже — при продаже.

Например, инвестор решил открыть сделку на приобретение актива по низкой цене и продать его подороже. Покупка совершена и после нее стоимость актива выросла. Но невозможно точно знать, в какой момент времени актив начнет снова дешеветь.

В этой ситуации, по мнению экспертов, стоит использовать ордер на предполагаемый уровень завершения сделки. Когда график роста достигнет установленной точки, позиция автоматически закроется.

Стоп-лосс, или буквально «остановить убыток», — это приказ, который трейдер отдает брокеру, чтобы тот продал или купил (в случае с маржинальной торговлей) ценные бумаги или валюту, если их цена начнет резко меняться не в его пользу.

Например, вы купили акции Газпрома по 200 рублей и не хотите терять деньги, если их цена пойдет вниз. Тогда вы можете поставить стоп-лосс, скажем, по цене 190 рублей — в этом случае ваш убыток составит всего 5% от суммы вложений.

Еще один пример от экспертов банка касается продажи в шорт акций Сбербанка по 250 рублей. В этой ситуации трейдеру выгодно, если они начнут дешеветь. Если же, наоборот, повышение цены приведет к убыткам инвестора. Чтобы уменьшить размер потерь, можно выставить стоп-лосс на 260 рублей — тогда потери от операции не превысят 4% от вложенной суммы.

Как работает стоп-лимит ордер

Чтобы разобраться, как работает что такое стоп-лимит заявка, разберемся, как это работает. В стоп-лимит-ордере объединяются стоп-лосс-ордер и лимитный ордер. Стоп-ордер добавляет для биржи цену активации размещения лимитного ордера.

Лучший способ понять принцип работы стоп-лимит ордера – разбить его на части.

Стоп-цена действует как триггер для размещения лимитного ордера. Когда рынок достигает стоп-цены, лимитный ордер создается автоматически с указанной ценой (лимитной ценой).

Чтобы понять, что такое стоп-лимит, разберем использование стоп-лимит-ордеров на покупку и продажу на нескольких примерах. Допустим, что BNB стоит $300, и у трейдера стоит задача купить актив в начале бычьего тренда. Однако инвестор не хочет переплачивать за BNB, если вдруг он начнет очень быстро расти. Поэтому необходимо заранее ограничить итоговую цену актива.

Предположим, что согласно вашему техническому анализу восходящий тренд может начаться, если рынок поднимется выше $310. В этой ситуации имеет смысл поставить стоп-лимит-ордер на покупку, чтобы открыть позицию на этот случай.

Устанавливаем стоп-цену на уровне $ 310 и лимитную цену на уровне $315. Как только BNB достигает $ 310, лимитный ордер на покупку BNB размещается по цене $315. Однако если рынок слишком быстро поднимется выше указанной лимитной цены $315, ордер может быть исполнен не полностью.

Следующий пример — стоп-лимит ордер на продажу. Допустим, трейдер купил BNB за $285, а теперь он стоит $300. Чтобы избежать убытков от падения цены, есть смысл использовать стоп-лимит ордер для продажи BNB. Стоп-лимит-ордер устанавливается на продажу со стоп-ценой $289 и лимитной ценой $285 (цена, по которой покупался актив). В случае, если она достигнет $289, будет размещен лимитный ордер на продажу BNB по $285.

Преимущества и недостатки стоп-лимит ордера

Стоп-лимит ордер позволяет настраивать и планировать свои сделки. Отслеживать цены не всегда удается, особенно на постоянно меняющемся криптовалютном рынке. Еще одно преимущество состоит в том, что стоп-лимит ордер позволяет устанавливать подходящую сумму для фиксации прибыли. Без лимита ордер будет исполнен по текущей рыночной цене, какой бы она ни была. Некоторые трейдеры предпочитают удерживать, а не продавать активы по любой цене.

Стоп-лимит ордера имеют те же недостатки, что и лимитные ордера, в основном потому, что нет гарантии их исполнения. Лимитный ордер начнет исполняться, лишь когда достигнет указанной или более выгодной цены. Однако эта цена не всегда может быть достигнута.

Также может возникнуть проблема с ликвидностью – в случае нехватки тейкеров для исполнения ордера. Если трейдера все-таки беспокоит неполное исполнение ордеров, есть смысл использовать FOK-ордеры.

Стратегии размещения стоп-лимит ордеров

Еще один важный момент, который стоит объяснить подробно — выбор стратегии размещения стоп-лимит ордеров. Есть несколько торговых стратегий, позволяющих повысить эффективность ваших ордеров и избежать некоторых негативных явлений. Но для их использования надо тщательно исследовать следующие параметры.

На первом месте — волатильность актива, на который размещается стоп-лимит ордер.

Далее эксперты советуют оценить ликвидность своего актива. Стоп-лимит ордера особенно полезны при торговле активами с большим спредом спроса и предложения или низкой ликвидностью (это помогает избежать невыгодных цен из-за проскальзывания).

Более того, используйте технический анализ для определения уровня цен. Эксперты рекомендуют установить стоп-цену на уровне поддержки или сопротивления актива.

Определять эти уровни можно с помощью технического анализа. Например, можно использовать стоп-лимит ордер на покупку со стоп-ценой чуть выше уровня сопротивления, чтобы воспользоваться преимуществом прорыва.

FAQ

Стоп-лимит ордер позволяет настраивать и планировать свои сделки. Более того, он помогает установить подходящую сумму для фиксации прибыли.

Стоп-лимит ордер – это мощный инструмент, который открывает больше возможностей для торговли, чем простые рыночные ордера. Привлекательны эти ордера еще и тем, что для их исполнения не нужно активно торговать. Комбинируя несколько стоп-лимит ордеров, трейдеру будет легко управлять своими активами независимо от того, падает цена или растет.

Ордер начнет исполняться, только когда цена достигнет определенного уровня, а также если на рынке будет достаточное количество встречных заявок. Однако в случае резкого изменения курса актива число таких желающих может быть недостаточным.