Расскажем простыми словами, что такое управление рисками

Содержание

- Виды рисков в менеджменте

- Что такое риск-менеджмент на бирже

- Что такое риск-менеджмент: история вопроса

- Как устроен финансовый риск-менеджмент

- Как устроен риск-менеджмент в биржевой торговле

- Диверсификация портфеля

- FAQ

Биржевая торговля несет в себе множество рисков, а умение минимизировать риски помогает удачливым трейдерам получить огромную прибыль. Расскажем, что такое риск-менеджмент, как разделять риски, диверсифицировать их и как ими управлять.

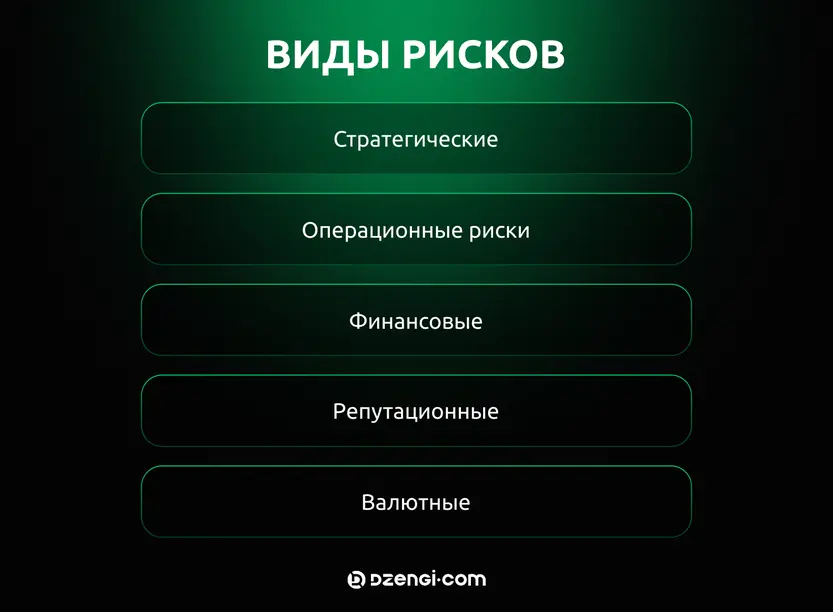

Виды рисков в менеджменте

Бизнес-риски условно разделим на несколько основных блоков. На первом месте — стратегические риски. Практически все успешные предприятия строились на основе качественных бизнес-планов. Средний горизонт бизнес –планирования составляет 3-5 лет. Но даже на таких временных отрезках очень сложно, а порой невозможно предугадать все потенциальные риски. Это и есть стратегические риски. Они могут быть связаны с изменением стоимости сырья, появлением сильных конкурентов или же с технологическими проблемами.

Выделяют также риски соответствия. Например, строительство успешного бизнеса в любом из регионов планеты не гарантирует, что его перенесение в другой регион будет столь же прибыльным. Нельзя забывать, что в каждой стране есть свои нормативы и правила, своя налоговая база. И вся эта «начинка» и есть риск соответствия.

Далее идут операционные риски. К ним относятся не только чисто технические погрешности, поломки, но и форс-мажорные ситуации: землетрясения, ураганы, кризисы и войны, которые нельзя предусмотреть ни в одном из бизнес-планов.

Финансовые риски связаны с постоянной клиентской базой. Они возникают в случае снижения платежеспособности или же банкротства лояльных клиентов, обеспечивающих основной приток прибыли и приводят к серьезным кассовым разрывам.

Следующая категория рисков – репутационные. Для получения репутационного риска компании достаточно попасть в скандальную ситуацию или же зайти на «токсичный» рынок. Репутационные риски приводят к проблемам с поставщиками или к уходу основных инвесторов.

Что такое риск-менеджмент на бирже

Биржевые риски напрямую связаны с изменчивой ценой активов (волатильностью). Почему же активы волатильны? Ровно потому что цена на них меняется ежесекундно, и всегда есть определенная вероятность того, что курс уйдет либо резко вверх, либо стремительно упадет. Строгий учет рыночных рисков позволяет трейдерам жестко ограничивать убытки как в моменте, так и в перспективе.

Следующий вид рисков – это валютные риски. Может показаться, что именно этот вид рисков не влияет напрямую на котировки биржевых активов. Скорее наоборот, влияние этого вида риска таково, что он стремительно может поменять привлекательную цену актива на отрицательную. За примерами далеко ходить не надо. Достаточно обратить внимание на торговлю золотом или же акциями иностранных компаний в момент снижения курса рубля к доллару и евро. Привлекательность российских бумаг в этом случае довольно быстро снижается.

Еще один важный риск из основного набора – это риски выбора посредника. При получении доступа к рынку ценных бумаг и других биржевых активов, инвесторы выбирают аккредитованного брокера, который предоставляет им доступ за определенную комиссию и по определенному тарифному плану. Финансовые проблемы или мошеннические схемы этого важного посредника между трейдером и биржей подчас приводят к более ощутимым потерям, чем при принятии неверных торговых решений. Кроме всего прочего, брокер может заявить о банкротстве или же делистинге ценных бумаг из клиентских портфелей. Скорее всего, клиент получит свои активы и перейдет к другому брокеру. Но потери времени на решение административных проблем приведет к потерям потенциальных прибылей от биржевой торговли.

Что такое риск-менеджмент: история вопроса

Современная теория управления рисками базируется на основе теории вероятностей, которую переработал и дополнил швейцарский математик Даниил Бернулли. Произошло это в конце XVIII века, а точнее в 1738 году. Что сделал Бернулли? Он создал метод привлекательности вероятных событий. По мнению Бернулли, принимая решения, люди думают лишь о будущих убытках, а не пытаются прогнозировать вероятность их наступления.

Исследования швейцарца в конце развил английский ученый, статистик и социолог сэр Фрэнсис Гальтон, предложивший причислить к универсальным статистическим закономерностям такое явление, как возврат к средним значениям (регрессия). Суть правила Гальтона заключается в том, что в рамках любого сложного процесса, на который влияет множество переменных, неразрывно связанных с факторами вероятности, экстремальные события сменяются более умеренными. Например, любой кризис, заканчивается восстановлением. Поэтому правило регрессии активно используется для прогнозирования рисков в игорном бизнесе, в экономике (экономические циклы) и в статистике возникновения несчастных случаев (страхование).

Основы риск-менеджмента также заложила работа Гарри Марковица «Диверсификация вложений»: который в 1952 году, будучи аспирантом Чикагского университета, с помощью целой серии математических доказательств разработал стратегию диверсификации инвестпортфеля. Один из постулатов работы – диверсификация вложений для стабилизации потенциальной доходности портфеля. В 1990 г. Марковиц получил за свою стратегию Нобелевскую премию.

Как устроен финансовый риск-менеджмент

В целом, риск-менеджмент — это совокупность решений, которые серьезно снижают вероятность наступления негативных последствий и уменьшают потенциальные потери инвестора. В основе своей теория управления рисками базируется на трех главных составляющих: полезность, регрессия и диверсификация.

Сначала специалисты риск-менеджмента выявляют сам риск, потом оценивают вероятность его наступления, масштаб последствий и определяют размеры убытков.

Далее они выбирают методику и инструментарий управлений этими рисками и приступают к созданию специальной стратегии, которая позволит снизить вероятность наступления выявленных рисков и минимизирует потенциальные последствия.

После реализации стратегии специалисты оценивают достигнутые результаты и корректируют работу с выявленными рисками.

Потом выбирается методика и инструментарий риск-менеджмента. Главные методы работы с рисками – полный отказ от риска, снижение рисковости и передача и принятие рисков. Базовыми методами управления рисками являются отказ от риска, снижение, передача и принятие.

Основы риск-менеджмента включают целый набор политических, организационных, правовых, экономических и социальных инструментов. Вполне допустимо использование различных комбинаций этих методов.

Если говорить об инструментарии более подробно, то самым популярным инструментом специалисты называют страхование рисков. Тем самым компания передает рисковый блок и выплаты потенциального ущерба сторонней организации – то есть страховой компании.

Такой вариант работы с рисками в риск-менеджменте называют методом передачи. Есть еще целый ряд методов риск-менеджмента. Среди них выделяются метод отказа – это исключение чрезмерных рисков; метод снижения – профилактика или распределение рисков; метод принятия – аккумулирование резервов и запасов на случай возникновения потенциального риска.

Как устроен риск-менеджмент в биржевой торговле

Что касается применения риск-менеджмента в биржевой торговле, то здесь, по мнению экспертов, стоит говорить о комбинации сразу нескольких методов. В противном случае новичку будет очень сложно удержать свой портфель в точке безубыточности.

Начнем с управления объемом позиций. Эта методика сходна с основными методиками управления капиталом. Некоторые специалисты даже не видят различия между ними. Причисляя стратегию управления капиталом в блок риск-менеджерских решений.

Для этого специалисту по риск-менеджменты надо выделить для сделки безопасную долю капитала инвестора. В классике биржевой торговли – эта доля в своем максимальном значении не должна превышать 30% от всего капитала инвестора. В минимальных или комфортных значениях доля капитала не будет выше диапазона в 0,5–3% . Причем специалисты в области риск-менеджмента уверены, что чем больше капитал, тем ниже должна быть планка потенциального риска. И в значениях более 3% инвестор переходит к агрессивной, а значит максимально рисковой стратегии ведения торговли. И растет не только норма прибыли, но и потенциальные риски ее потери.

Диверсификация портфеля

Ограничение допустимых рисков долей портфеля, не превышающей 3%, снимает только рыночные риски, но никак не влияет на риски валютные. Снижению валютных рисков способствует грамотная диверсификация портфеля – с помощью покупки разных категорий активов. Инвестор должен выбрать акции разных экономических секторов и не допускать дублирования эмитентов в своем портфеле.

Необходимое условие — показатель корреляции цены активов должен быть минимальным. При нормальном уровне корреляции одни активы портфеля показывают прибыль, а другие корректируются вниз. Тем самым средняя доходность активов сохраняется в планируемом коридоре.

Такие значения, как ограниченная сумма капитала для участия в сделках и риски по самим сделкам остаются такими же, как при хеджировании рыночных рисков. Отличие заключается в том, что сумма инвестиций распределяется между несколькими классами активов и не дублируется внутри этих активов.

FAQ

Как утверждают эксперты, этот термин впервые был применен более пятидесяти лет назад в страховании для обоснования потенциальной выгоды страховой защиты для страхователя. На сегодняшний день риск-менеджмент означает стратегию по снижению основных рисков для компании.

Обязательная практика для снижения рисков – это их хеджирование. Это определенная стратегия, в рамках которой инвестор совершает разнонаправленные сделки на разных рынках. При этом прибыль от одних сделок компенсирует убытки от других. Впрочем, хеджирование – это достаточно сложный процесс управления прибылью в рамках портфеля. И для начала стоит понять основные принципы управления рисками и использовать их при составлении грамотно диверсифицированного инвестиционного портфеля, для получения прибыли в среднесрочной и долгосрочной перспективе.