Краткое пособие для тех, кто хочет начать инвестировать в государственные облигации: как их приобретать, продавать и рассчитывать процентные ставки по ним

Если вы хотите узнать о том, как можно начать инвестировать в гособлигации, то сначала следует ознакомиться с основными особенностями этого популярного инструмента. Сделаем это на примере долгового рынка Великобритании. Обычно временем активности на большинстве долговых рынков являются периоды высокой волатильности, как текущий, вызванный экономической нестабильностью вследствие пандемии коронавируса. Впрочем, инвестирование в государственные облигации может быть не всегда хорошим решением для тех, кто хочет отдохнуть от фондовых рынков и ищет тихой гавани. Попробуем разобраться, как устроены рынки государственных облигаций, почему они являются важным инструментом в большинстве диверсифицированных портфелей и как коронавирус повлиял на текущее положение дел на рынках.

Государственные бонды Великобритании – основные факты

Государственные облигации Великобритании у себя на родине называются Gilts — одно из значений в переводе с британского английского «надежные капиталовложения». Обычно их выпуск производится в ситуациях, когда правительству нужны средства на покрытие каких-то текущих расходов или финансирование долгосрочных проектов. Один лот обычно составляет 100 фунтов стерлингов.

Представим ситуацию: правительство намеревается собрать 100 млн фунтов стерлингов, чтобы построить новый мост, и для этого оно хочет выпустить 100 000 бондов номиналом 100 фунтов стерлингов каждый. Процентные платежи, называемые купонами, будут рассчитываться как годовой процент.

Давайте рассмотрим более конкретную ситуацию: вы планируете инвестирование в гособлигации Банка Англии. Типичное название выпуска будет «Казначейская облигация, 2%, 2025» - это означает, что купон по данной бумаге составляет 2%, и что ее номинал будет возвращен в 2025 году. Если приобрести 20 таких бондов, то сумма инвестиции составит £2 000, а процентный доход - £40 в год.

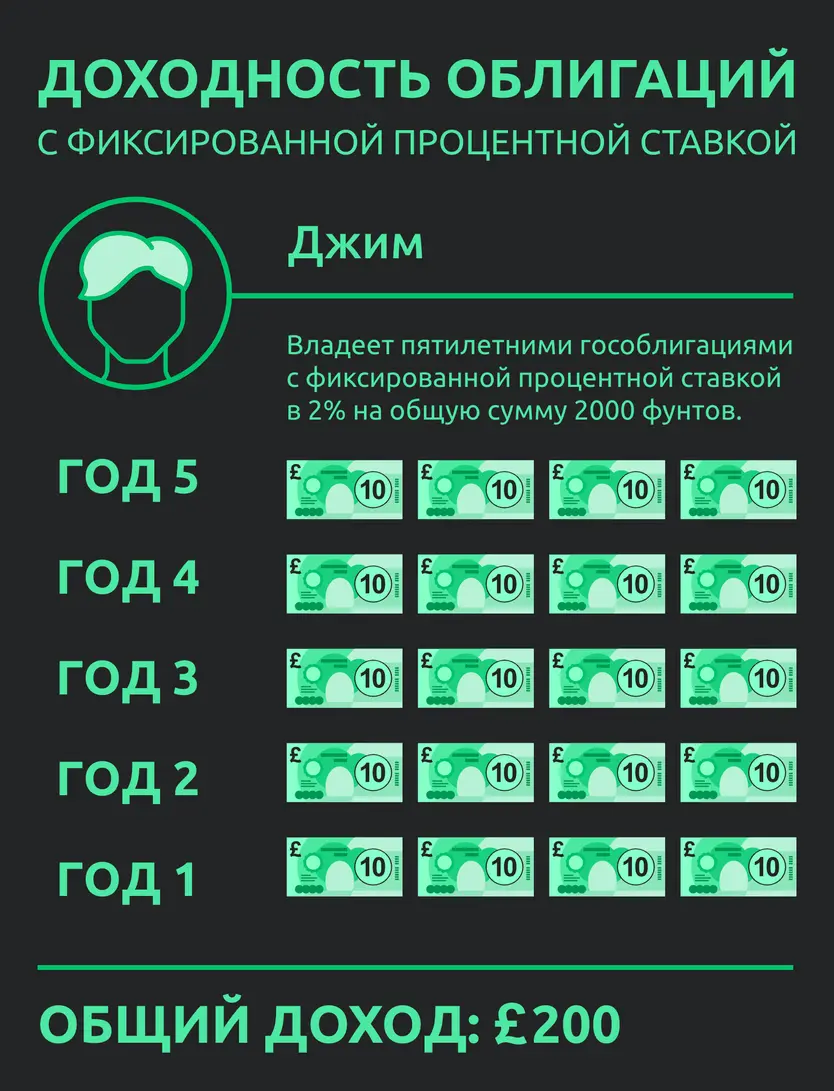

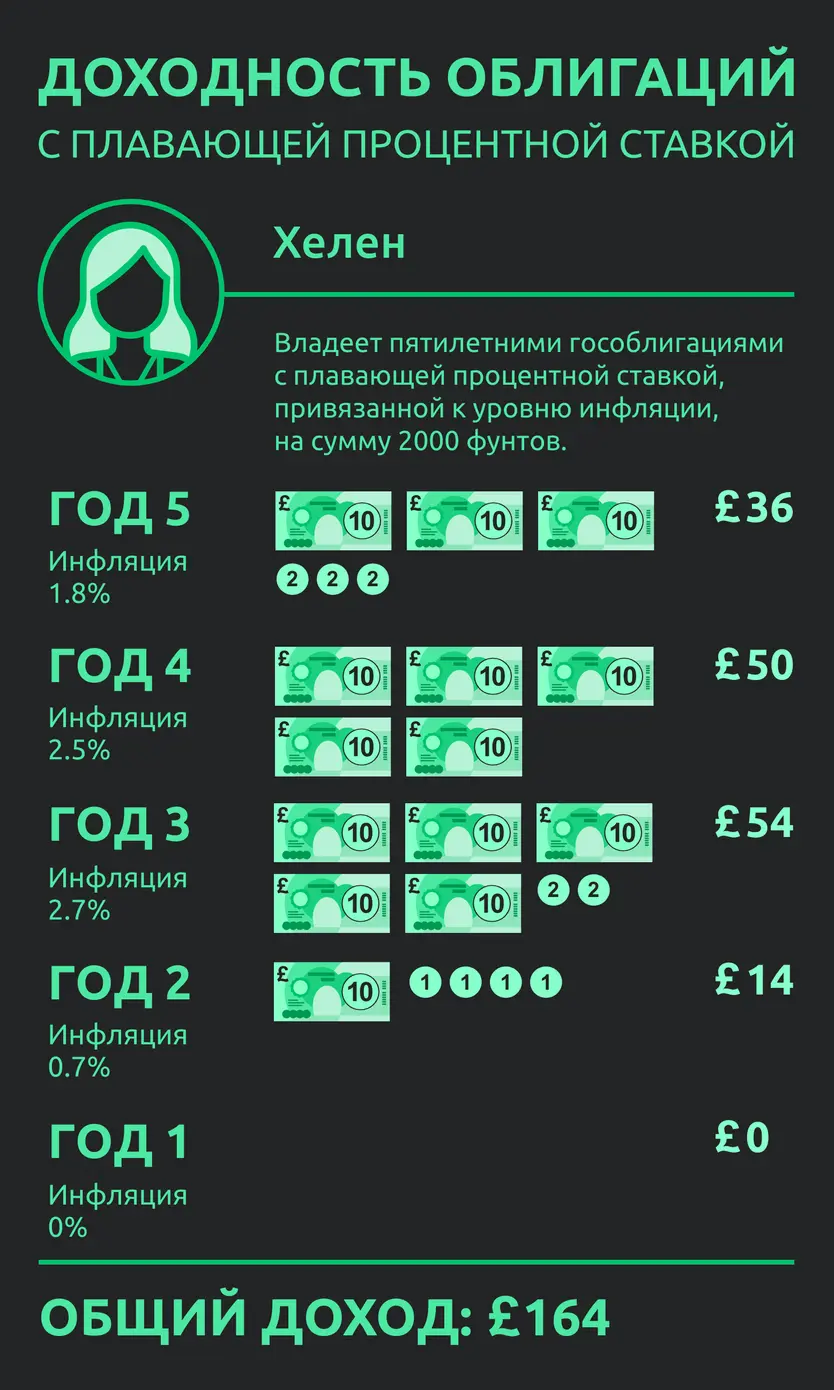

Большинство государственных облигаций имеют фиксированную ставку на весь период обращения, то есть на нее не повлияют колебания базовой ставки Банка Англии. Тем не менее, 25% существующих британских облигаций привязаны к уровню инфляции — на практике это означает, что можно инвестировать в гособлигации с плавающей ставкой. Доходность таких бумаг привязана к Индексу потребительских цен (CPI), отслеживающему изменение цен на более чем 700 товаров и услуг, включая одежду, бытовую технику, продукты питания и авиабилеты. Таким образом, существует два вида гособлигаций: с фиксированной и плавающей ставкой. Оба вида имеют свои преимущества и недостатки. Ниже приведены конкретные примеры, чтобы можно было сравнить разницу между бондами с фиксированной и с плавающей доходностью на протяжении периода в 5 лет.

Итак, инвестор, вложившийся в гособлигации с фиксированным купоном 2000 фунтов, может спать спокойно, зная, что он будет получать 2% годовых, или 40 фунтов. На пятый год его совокупный доход составит £200, а также ему вернут базовую стоимость облигации.

Если же выбрать государственные облигации с купоном, привязанным к инфляции и вложить в них те же 2000 фунтов, то годовая доходность будет определяться значением Индекса потребительских цен, и хотя Банк Англии в основном придерживается уровня 2%, возможно и иное развитие событий. В первый год заработок будет нулевым. Во второй – 14 фунтов. Но так как CPI в третьем и четвертом годах составляет 2,7% и 2,5% соответственно, прибыль возрастет и станет больше, чем в случае с облигациями с фиксированным купоном. Но на отрезке в 5 лет разница будет все равно не в пользу бумаг с плавающим купоном, и доход будет меньше на 36 фунтов.

Основной причиной популярности гособлигаций является их низкий уровень риска. Инвесторы могут быть уверены в том, что британское правительство вряд ли объявит дефолт, и что они так или иначе получат обратно свои средства в полном объеме. Однако это не означает, что у данного инструмента вовсе нет недостатков.

Инвестор, купивший бумаги с фиксированным купоном, пожалеет о своем выборе, если на третий и четвертый год Банк Англии увеличит базовые ставки, и соответственно вырастет доходность облигаций. Однако возможна и обратная ситуация в случае низкой инфляции – это будет хорошей новостью для рядового потребителя и плохой новостью для инвестора в гособлигации с плавающим купоном. Таким образом, выбор типа государственных бумаг для инвестиций весьма не очевиден, потому что сейчас нельзя с уверенностью сказать, что будет с экономикой Великобритании в ближайшие 5 лет.

Как можно приобрести государственные облигации?

После того, как вы определились с типом облигаций, которые хотите использовать для инвестирования, самое время подумать о способе их приобретения.

Самый очевидный – это приобретение облигаций непосредственно у Министерства финансов Великобритании, а конкретно – у Агентства по управлению долгом. Но более распространенным вариантом является выход на вторичный рынок.

Колебания процентных ставок и уровня доходности самих облигаций могут привести к ситуации, когда продавец может в итоге получить меньше номинала, уплаченного при первоначальной покупке. Как это возможно? Вернемся к примеру с покупкой облигаций с купоном 2%. Может возникнуть ситуация, что в новом выпуске будет предложен повышенный купон 4%, и это приведет к тому, что уже невозможно будет найти покупателя на облигацию с купоном 2%, готового уплатить полную стоимость в размере 100 фунтов. Чтобы компенсировать разницу, цена уже составит 90 фунтов. Потому что новый покупатель получает меньше процентного дохода относительно среднего показателя по рынку, он резонно захочет иметь запас в 10 фунтов, чтобы покрыть эту разницу на момент выкупа облигации. Таким образом, покупатель заплатит 90 фунтов, а правительство при выкупе даст 100 фунтов.

Однако это может сработать и наоборот. Представим, что речь идет о гособлигациях с купоном 4%, а новый выпуск предполагает только 2%. Если попытаться продать такие бонды на вторичном рынке, покупателям, скорее всего, придется раскошелиться на 110 фунтов за каждую – на 10% выше базовой стоимости. В такой ситуации первоначальный инвестор получает быструю прибыль, а покупатель на вторичном рынке — доход от более высокой ставки. Единственная загвоздка – нужно найти компромиссную цену для обеих сторон.

Гособлигации vs. корпоративные бонды

Зачастую инвесторы оказываются перед дилеммой, что выбрать — государственные или корпоративные облигации.

Многое зависит от аппетита к риску у конкретного инвестора. Корпоративные облигации могут предложить большую прибыль, однако и больший риск все потерять, если эмитент допустит дефолт. Хотя тут тоже следует отметить, что не все правительства могут дать твердую гарантию возврата средств. В качестве примера можно привести Грецию, которая после кризиса 2008 г. накопила огромные долги. Рейтинговые агентства стали понижать рейтинг страны до «мусорного» уровня, тем самым усложнив возможность получить новое финансирование. Правительство Греции стало остро нуждаться в поддержке МВФ, а годы спустя не смогло вернуть полученные средства, что еще больше усугубило ситуацию.

Независимо от того, заинтересованы ли вы в инвестировании в государственные или корпоративные облигации, важное значение, прежде всего, имеет оценка кредитоспособности с помощью рейтингов Standard & Poor's, Fitch или Moody's. Высокий рейтинг означает высокий уровень безопасности вложений, однако это также будет означать более низкую доходность. Выбор правильного инвестиционного инструмента зачастую зависит от личного отношения к риску. С учетом того, что правительства во всем мире все чаще прибегают к беспрецедентному объему заимствований для борьбы с последствиями коронавируса, перспективы дефолта могут быть уже не такими уж призрачными, как это могло казаться еще в начале года.