Одним из самых неожиданных рисков для начинающих инвесторов на криптобирже становится проскальзывание — исполнение ордера по цене хуже, чем было указано в заявке

Начиная торговлю на криптобирже, следует изучить риски, которые могут возникнуть в самый неожиданный момент. Один из таких рисков – проскальзывание, т.е. исполнение направленной заявки по цене худшей, чем была изначально указана в ней трейдером. В результате трейдер может получить убыток, о котором он даже не догадывался в момент завершения торгов. Давайте разберемся, что такое проскальзывание и как можно его избежать.

Основные причины

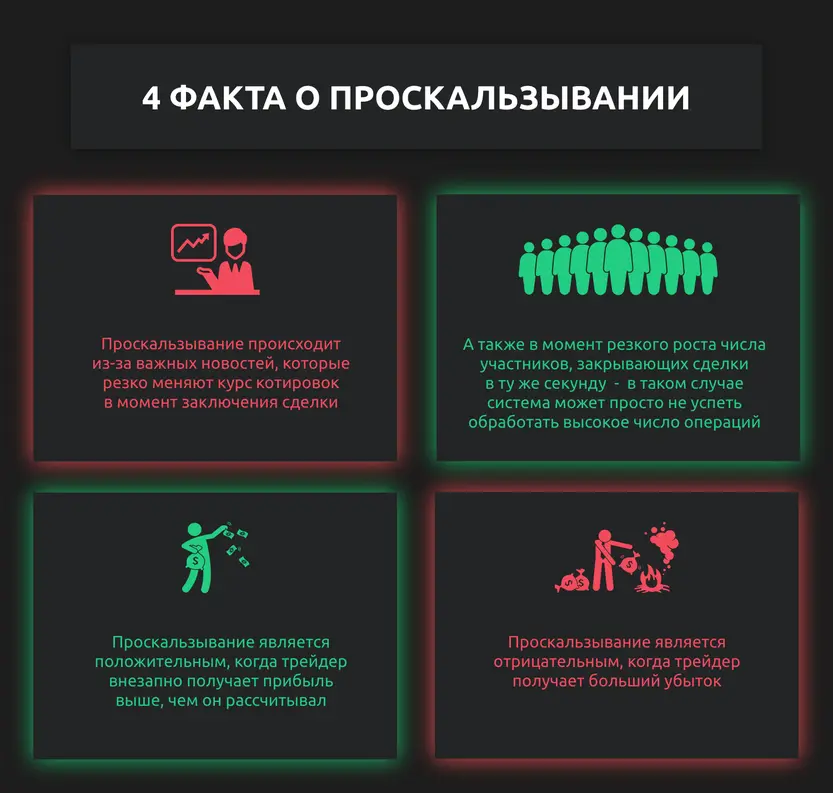

Чаще всего проскальзывание происходит на волатильных рынках, особенно во время роста нестабильности. Во-первых, оно случается в ситуации, когда внезапно происходят важные новости, которые резко меняют курс котировок в момент заключения сделки. Во-вторых, на ситуацию может повлиять количество участников, закрывающих сделки в ту же секунду — в таком случае система может просто не успеть обработать высокое число операций, и часть сделок закроется по другой цене.

Проскальзывание встречается не только на криптобирже, но и на обычной бирже. Например, самый показательный случай проскальзывания на Московской бирже произошел 20 апреля, когда торги фьючерсами на нефть WTI с поставкой в мае завершились в Нью-Йорке на отметке минус $37,63 за баррель. Пока шли торги, российские трейдеры, использующие зеркальные фьючерсы, пытались от них избавиться, однако биржа перестала реагировать на отметке $8,84 за баррель и прекратила торги: трейдеры пытались продать фьючерсы, но система просто перестала принимать заявки.

При этом итоговые сделки были заключены на уровне, достигнутом на бирже NYMEX, - минус $37,63 за баррель. Таким образом, инвесторы пытались продать фьючерсы с положительной ценой, но не смогли и огромные убытки. Более того, они даже обратились в суд, требуя у биржи компенсировать потери. На фоне этого скандала Московская биржа решила даже внедрить инструмент, позволяющий торговать контрактами на нефть с отрицательными ценами, но компенсировать потери отказалась. Подобные радикальные случаи проскальзывания на рынке — редкость, и обычно убытки не будут столь велики.

Виды проскальзывания

Рассмотрим самую типичную ситуацию, когда происходит проскальзывание. Инвестор планирует заключить сделку по определенной цене и с конкретным количеством инвестиционных инструментов, например, купить сто акций по 300 руб. за штуку, однако если котировки уже изменились, и на рынке нет определенного объема бумаг по это цене, то трейдеру отправят запрос с предложением заключить уже на других условиях. За это время предыдущие цены могут стать неактаульными.

В целом, проскальзывание бывает двух типов: положительным и отрицательным. В первом случае трейдер внезапно получает прибыль выше, чем он рассчитывал, а во втором случае, наоборот — больший убыток.

В обоих случаях проскальзывание оказывается следствием волатильности и резких скачков рынка, а также сопряжено с задержкой в исполнении решений трейдера. Просто в первом случае маятник может качнется в его пользу, а во втором — наоборот.

Например, во время отправки сообщения о покупке на межбанк – цена может измениться, даже если речь идет о долях секунды. В зависимости от продолжительности задержки может поменяется и котировка. Особенно это актуально для волатильных рынков, к которым относятся криптовалюты.

Более того, брокеры обычно собирают мелкие заявки в более крупные «пулы» и работают с ними по одной цене. Чем выше ликвидность на этом рынке, тем ниже вероятность проскальзывания. На ликвидном рынке, где присутствует большое количество участников, можно оперативно найти встречные заявки разного объема, что снижает вероятность проскальзывания. Более того, на рынок влияет фактор паники — если все участники сделки пытаются избавиться от актива или, наоборот, его купить, то опасность проскальзывания увеличивается. На низколиквидном рынке также вероятность проскальзывания оказывается выше.

Рыночная заявка и стоп-лосс

Если посмотреть на проскальзывание с технической стороны, то чаще всего оно происходит в двух ситуациях: при использовании рыночных заявок и стоп-лоссе, когда трейдер решает застраховать свои позиции.

Рыночная заявка используется для заключения сделки, когда трейдер планирует приобрести токенизированный биржевой актив по рыночной цене. Если он запросит большой объем интересующих его активов, и предложения будет недостаточно для полного исполнения заявки, то произойдет проскальзывание, и сделка будет заключена уже по более высокой цене. Впрочем, чаще всего разница будет не слишком высокой, максимум несколько пунктов, однако в случае использования левереджа проскальзывания может серьезно уменьшить прибыль трейдера.

Второй популярный случай проскальзывания — это стоп-лосс. Представим такую ситуацию: трейдер купил токенизированные акции «Роснефти» по 400 руб., однако они стали падать в цене и достигли уровня 350 рублей. В такой ситуации трейдер решает застраховаться от роста потерь и устанавливает стоп-лосс — обязательства продать токенизированные акции «Роснефти», если их цена упадет до 300 рублей. На сервере остается висеть спящая заявка, которая будет исполнена, когда цена достигнет определенного уровня. Однако аналогичных заявок может быть слишком много, и в случае продолжающегося падения ценытокенов часть сделок может быть заключена по цене 300 руб., а часть уже ниже, например, по 290 рублей. Это классический случай проскальзывания.

Как избежать проскальзывания

Застраховаться от проскальзывания в трейдинге можно несколькими способами. Самый популярный способ — это выставление лимитной заявки. Для этого в заявке необходимо установить максимальную стоимость, по которой трейдер готов купить токены, криптовалюты. В таком случае если весь объем сделки не удастся закрыть по установленной в заявке цене, то заявка на оставшийся объем будет сохраняться в системе до момента, пока стоимость инструмента не вернется к желаемому уровню.

Кроме того, поможет установка возможных отклонений в цене. Например, установить стоповую заявку. Скажем, в случае падения токенизированных акций «Роснефти» до 300 руб., можно прописать обязательство продать их по цене 295 рублей. В таком случае эта разница и будет защитой от проскальзывания.

Если на одной сделке инвестор зарабатывает 30 пунктов, то каждое проскальзывание в 10 пунктов автоматически заберет почти треть прибыли. В таком случае лучше торговать только на фоне значимых новостей, которые предположительно могут вызвать изменение цены на 60-70 пунктов, и процент потерь будет существенно ниже.

Еще один способ застраховаться от проскальзывания — не торговать в моменты максимальной турбулентности, включая форс-мажорные ситуации, когда рынок максимально нестабилен или когда он отыгрывает какие-то события с лагом. Например, после праздничного дня или выходных в начале торгов рынок отыгрывает события, которые произошли в период, пока торгов не было. Именно в этот момент происходят события, о которых говорят в новостях: рынок открылся падением или резким ростом. Если вы опасаетесь проскальзывания, то активности в это время лучше избегать.

Другая сложность — это ненадежное Интернет-соединение и неустойчивая связь: из-за этого исполнение ордеров может происходить медленнее, чем планировалось, и опасность проскальзывания возрастает.

При этом в любом случае стоит подготовиться к тому, что полностью застраховаться от проскальзывания на бирже вряд ли получится. Более того, брокеры, которые обещают торговлю «без проскальзывания», неизбежно лукавят, так как в реальности таких условий не может существовать.

Однако задача опытного трейдера — минимизировать возможные издержки.