Чем отличается Uniswap от множества традиционных платформ

Один из лидирующих проектов в области децентрализованных финансов, созданный как автоматический маркет-мейкер для решения проблемы с ликвидностью на рынке криптовалют, за последнее время получил приток инвесторов и отличные перспективы для развития. Расскажем об особенностях платформы и токена Uni, а также о правильных подходах для получения прибыли.

Идейный вдохновитель

Одним из самых популярных трендов в криптовалютной индустрии, сменивший эпоху ICO, в 2019 году стали проекты DeFi — проекты и протоколы для децентрализованных финансов.

Основа концепции DeFi — это децентрализованная возможность обмена, инвестирования и кредитования, беспрепятственно на практике и абсолютно демократично по структуре, с полным контролем своих средств, которые доверяются не конкретным персонам, а смарт-контрактам и алгоритмам.

Создатель Uni Хейден Адамс вдохновился идеями Виталия Бутерина о DEX (децентрализованные биржи) на Reddit. Вначале он планировал попробовать себя в разработке на Solidity, однако в скором времени эта практика принесла ему $100 тыс. на реализацию своей идеи от Ethereum Foundation. В 2018 году, после почти двух лет работы, его протокол был опубликован.

Что такое криптовалюта Uni?

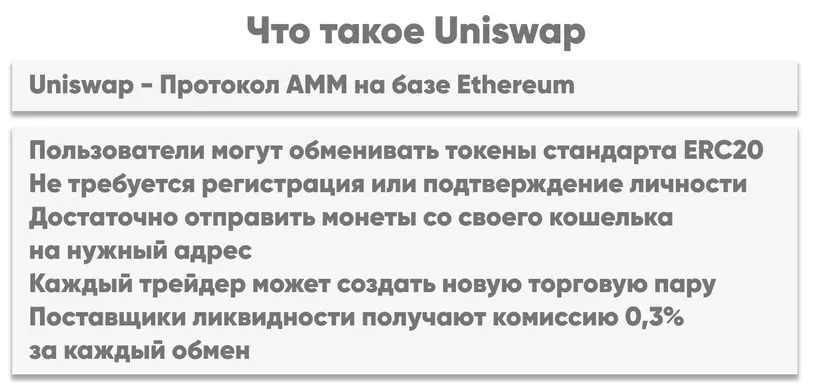

Криптовалюта Uni основана на протоколе AMM (Automatic Market Maker), созданном на базе Ethereum, благодаря которому пользователи могут обменивать токены стандарта ERC20 (в нашем случае – это внутренний токен UNI) между собой. Отличительная особенность биржи Uniswap заключается в том, что в отличие от множества традиционных бирж она не требует регистрации или подтверждения личности.

Важно понимать, что для обмена монет на обычной бирже вам нужно пополнить кошелек монетами, разместить торговый ордер, то есть указать желаемую для приобретения криптовалюту и нужный объем, после чего вывести средства. Uni coin избавляет от всех этих шагов. Достаточно отправить монеты со своего кошелька на определенный адрес и получить взамен нужные токены.

Каждый трейдер может не только обменять или добавить токены в пул для получения комиссии, но и создать новую торговую пару.

Поставщики ликвидности получают комиссию 0,3% за каждый обмен, которая направляется в резервный фонд пула. В ближайшей перспективе держатели монет будут получать вознаграждение 0,05% с каждой комиссии, а поставщики ликвидности – 0,25%.

Криптовалюта прошла листинг на таких серьезных биржах как Binance, OKEx и Huobi Global.

Универсальный стандарт

Важный момент, без которого сложен понять механизм действия Uniswap – это использование стандарта ERC-20. До появления стандарта существовало множество проблем совместимости между различными формами Ethereum-токенов, каждый из которых имел абсолютно уникальный смарт-контракт.

Для того, чтобы биржа или кошелек поддерживали тот или иной токен, нужно было написать отдельный код для каждой монеты. Это занимало очень много времени, и поддержка постоянно растущего числа токенов становилась проблематичной. Решение проблемы нашлось в виде универсального протокола для всех токенов — ERC-20

Сценарии использования токенов ERC-20 – самые различные. Например, они могут выступать как акции проекта, сертификаты, подтверждающие владение активами, очки в программах лояльности или как криптовалюта. Также возможны варианты, при которых токены ERC-20 одновременно выполняют несколько таких ролей.

Поскольку токены ERC-20 фактически являются смарт-контрактами, они, несмотря на всю свою эффективность, имеют определенные риски. Например, смарт-контракт не может быть изменен после того, как его инициировали организаторы ICO, также в нем могут оказаться баги и уязвимости, которые могут привести к потере средств.

История Ethereum знает немало подобных инцидентов — одним из наиболее известных примеров стал взлом The DAO в 2016 году. Для устранения его последствий и возврата средств в сети был проведен хардфорк, в результате которого новая цепь продолжила существование под названием Ethereum, а противники такого решения сохранили старую цепь, объявив о создании Ethereum Classic.

Как это работает?

Базовые составляющие Uni coin — смарт-контракты и пулы ликвидности.

Смарт-контракты — это цифровые протоколы для передачи информации, которые используют математические алгоритмы для автоматического выполнения транзакции после выполнения установленных условий и полного контроля процесса.

Смарт- контракты предполагают автоматизированный процесс и в большинстве случаев не требуют личного участия, что экономит время.

В Uniswap смарт-контракты ответственны за обмен токенов, который выполняется автоматически и без участия людей.

Пример работы смарт-контрактов на примере Uni coin: пользователь обязательно получит нужные ему токены в обмен на Ethereum при условии, что на его счету есть нужная сумма с учетом комиссионных. Без соблюдения этих условий обмен (swap) просто не состоится.

Однако работа на смарт-контрактах подразумевает повышенную комиссию. Таким образом, обмен стоит куда дороже простого перевода, и порой комиссии могут превышать сумму операции в несколько раз. Например, покупка редкого токена номиналом в $5 обойдется пользователю в $20, из которых $15 – сумма комиссионных. Впрочем, комиссия за обмен фиксированная и при покупке токенов на $50 вы отдадите системе те же $15.

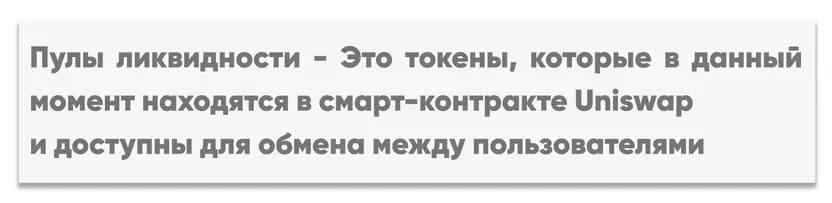

В свою очередь пулы ликвидности – это токены, которые в данный момент находятся в смарт-контракте Uniswap и доступны для обмена между пользователями. Когда пользователи хотят совершить обмен одного токена на другой в торговой паре, то они отдают свой токен и получают взамен другой. Для того, чтобы обмен произошел в торговой паре должна быть ликвидность – необходимый запас токенов.

Хорошая аналогия - биржевой стакан, в котором объем встречных ордеров должен соответствовать друг другу, и чем он больше, тем ликвиднее пара.

Ликвидность на Uniswap protocol token создают провайдеры ликвидности, которые не делают обмены, а вкладывают средства в пул пары – равное количество на оба токена. Вложенные средства блокируются на счете смарт-контракта, тем самым наполняя резерв ликвидности для этой торговой пары. По такому принципу работает любая торговая пара, куда включена криптовалюта Uni.

Недостатки платформы

Криптовалюта Uni имеет свои недостатки, которые лучше изучить заранее, чем пытаться выявить их во время работы. Как уже говорилось, здесь высокие комиссионные при обмене, поэтому покупка небольших лотов токенов нецелесообразна. Диверсифицировать вложения при помощи покупки сразу нескольких монет – тоже не вариант. Есть смысл играть в долгую, с помощью тщательно разработанной стратегии, учитывающей все комиссии.

Универсальность платформы заключается в том, что на Uniswap protocol token можно добавить любой токен, что привлекает мошенников, которые создают «дубликаты» монет с аналогичным тикером в надежде на невнимательность пользователей. По мнению экспертов, не попасть на уловку мошенников поможет номер контракта токена, который отображается в информации о монете на Coingecko.

Криптовалюта Uni: выбор кошелька

Для хранения токена платформы подойдут криптовалютные кошельки, поддерживающие этот стандарт. Самые популярные решения – это Metamask, браузерное расширение и мобильное приложение, предназначенное для децентрализованного хранения и использования ETH и токенов на блокчейне Ethereum. По умолчанию после установки кошелька доступна работа только с ETH, так что необходимо добавить нужный токен вручную.

Еще один мобильный кошелек - Trust Wallet, официально поддерживаемый биржей Binance. Есть также десктопный бумажник Atomic, с возможностью свопов между активами, расположенными на разных блокчейнах.

Всегда остается и достаточно рискованный вариант — хранить токен на криптовалютных биржах, но для долгосрочных инвестиций лучше отказаться от централизованных вариантов хранения.

Децентрализованные биржи такого вида сейчас активно набирают популярность. Оним из конкурентов платформы стал ее форк — Sushiswap. Ключевое отличие Sushiswap от Uni coin заключается в принципе вознаграждения пользователей. Они получают токены SUSHI не только, пока их активы находятся в пуле, но и после вывода ликвидности.

Другим конкурентом можно назвать Balancer. Биржа также работает на механизме AMM, но при внесении ликвидности ценность криптографии не делится автоматически в соотношении 50/50, как в Uni coin, а пользователю предоставляется возможность распределить соотношение самостоятельно.