Как рассчитываются биржевые индексы и как на них заработать

Инвестиции в биржевой индекс — это один из самых свежих трендов на фондовом рынке. Используя индекс, можно собрать за вполне доступные деньги диверсифицированный портфель, который по сумме вложений не будет отличаться от многомиллионных самостоятельных инвестиций в ценные бумаги. Расскажем, что такое фондовый индекс, как он рассчитывается и как заработать на фондовых индексах.

Что такое биржевой индекс?

Фондовый индекс – это корзина ценных бумаг, объединенных по какому-либо признаку. Это может быть географический признак – ценные бумаги США, Китая, европейских стран и т.д., отраслевой признак – золотодобыча, телекомы, IT-сектор, потребительский рынок.

Другими словами, отвечая на вопрос, что такое фондовый индекс, можно сказать, что это набор ценных бумаг, входящих в состав индекса и определяющий какую информацию может получить инвестор, отслеживающий рыночное движение. Основная цель, которую ставят перед собой составители разнообразных биржевых индексов, – это создать бенчмарк, с помощью которого легко понять направление и скорость движения биржевых котировок компаний определенной отрасли.

Сторонний и заинтересованный наблюдатель, отслеживая перемены в индексе, параллельно начинает замечать в том числе и определенные рыночные закономерности. Например, при росте цен на сырую нефть повышаются цены на акции добывающих компаний и игроков из сферы обработки энергоресурсов.

«При этом акции разных компаний даже из одной отрасли растут с разной скоростью, а могут и вообще не расти или даже терять в цене — индекс помогает понять общий тренд движения сегмента рынка без необходимости оценки положения каждой конкретной компании», - отмечают эксперты ITI Capital.

Соответственно, сравнить разные отрасли экономики можно, сопоставив соответствующие биржевые индексы.

Как заработать на индексах

Каждый фондовый индекс призван решить конкретную задачу. Эти инструменты классифицируются по различным признакам — по методу расчета (взвешивание компонент), семействам и даже по автору.

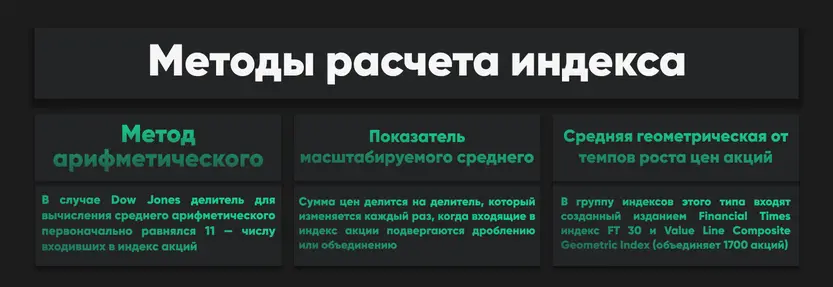

Одним из старейших способов расчета индексов является метод среднего арифметического.

«По нему изначально рассчитывался, к примеру, известный индекс Dow Jones Industrial Average. Однако на практике в современных реалиях он неэффективен – компании могут выпускать разное число акций, у кого-то их могут быть миллионы, а у кого-то десятки тысяч. Это делает значение индекса, рассчитанного по такой методике, нерелевантным», - подчеркивают специалисты ITI Capital.

В случае Dow Jones делитель для вычисления среднего арифметического первоначально равнялся 11 — числу входивших в индекс акций.

Как рассказывают эксперты, сейчас для расчета применяют показатель масштабируемого среднего. В этом случае сумма цен делится на делитель, который изменяется каждый раз, когда входящие в фондовый индекс акции подвергаются дроблению или объединению. Это позволяет даже при изменениях в структуре входящих в биржевой индекс акций, сохранить возможность их сопоставления.

Плюс такого подхода – простота расчета, но есть и минусы. Главный из них – это превалирование «веса» дорогих акций в значении индекса. Этот дисбаланс заметен во многом потому, что цена акций не связана напрямую с капитализацией компании. Компания с более дешевыми акциями может быть значительно дороже компании с дорогими ценными бумагами.

В другом методе расчета индексов, по информации ITI Capital, используется средняя геометрическая от темпов роста цен акций. В группу индексов этого типа входят созданный изданием Financial Times фондовый индекс FT 30 и Value Line Composite Geometric Index (объединяет 1700 акций).

В основном мировые фондовые индексы основаны на формуле индекса стоимости — к ним относятся индексы групп Nasdaq, S&P, DAX (Германия), CAC (Франция), индексы РТС и ММВБ.

Семейства индексов

Некоторые составители индексов не ограничиваются одним индексом, а создают целое семейство подобных инструментов.

К примеру, рейтинговое агентство Standard & Poor’s (S&P) рассчитывает целый ряд индексов, один из самых популярных – биржевой индекс S&P 500, объединяющий 500 наиболее капитализированных компаний США (80% торгуются на NYSE, 20% — на AMEX).

Семейство индексов NASDAQ Composite объединяет все компании в листинге биржи, а NASDAQ National Market – американские компании. Индикаторы Nasdaq учитывают поведение более 4500 американских и зарубежных компаний

«Среди известных европейских семейств индексов – индикаторы немецкого фондового рынка (DAX 30, Dax Price Index, DAX 100 Sector Indexes и т.п.), французские CAC – они отличаются по количеству входящих в них акций (40, 80, 120 и т.п.)», - отмечают эксперты.

В России собственные индексы предлагает Мосбиржа. Самые известные – индикаторы ММВБ и РТС, но есть и биржевой индекс «голубых фишек», акций второго эшелона и широкого рынка.

Как использовать фондовые индексы?

Анализ популярных биржевых индексов дает инвесторам массу полезной информации, такой как общая динамика определенных рынков, отраслей, стран, что в конечном счете и помогает ответить на вопрос, как заработать на индексах.

«Если индексы определенной группы растут, значит инвесторы позитивно смотрят на перспективы вложений в акции компаний этих отраслей. Такую информацию можно использовать для совершения спекулятивных сделок», - уточняют эксперты ITI Capital.

Помимо этого, существуют производные инструменты, в основе которых лежит сам индекс. Один из таких инструментов — фьючерс на индекс РТС. Чаще всего подобные контракты применяются для хеджирования рисков.

Помимо индексных значений, можно получить данные о суммарном обороте акций, входящих в «корзину» компаний. Изменение этих цифр позволяет судить об общей активности торговцев на рынке при сделках с бумагами определенного типа.

В случае страновых индексов их изучение на длительном промежутке помогает получить представление об инвестиционном климате в конкретной стране.

Основные биржевые индексы — источник дохода

Для частных инвесторов вложение в основные биржевые индексы напрямую – малореальная задача, поскольку в них входит множество компаний, акции которых могут стоить дорого. Чтобы использовать условный S&P500, нужно будет купить акции всех компаний в соответствующей пропорции, на это нужны миллионы долларов.

Самый простой способ заработать на индексах, не обладая многомиллионным капиталом - ETF (Exchange Traded Funds).

История ETF началась в 1989 году, когда первый биржевой фонд начал торговаться на американских площадках. Вскоре аналогичный продукт появился в Торонто, и регуляторы начали разрабатывать специальные правила.

В 1993 году был запущен старейший и самый крупный на сегодня фонд SPDR S&P 500 на соответствующий индекс с активами $127 млрд. В 2000-е индустрия бурно развивалась, и за 10 лет активы под управлением выросли в 24 раза. Сейчас существует 4746 различных фондов.

Акции такого фонда легко продаются и покупаются на бирже, а комиссия управляющего в среднем составляет 0,5% от стоимости активов, в некоторых случаях снижаясь до сотых долей процента. В то же время в традиционных паевых фондах за управление платят в среднем 2%.

«Средняя стоимость одной акции ETF на Московской бирже — примерно 1000-2000 рублей. Выгоднее покупать ETF не по одной акции, а сразу составить полноценный инвестиционный портфель из ETF. Такой портфель обеспечит должную диверсификацию вложений и снизит ваши издержки при покупке бумаг», - отмечают эксперты Финэкс.

Вложения в фонды ETF, как правило, предполагают выбор пассивной стратегии по принципу «купил и регулярно перебалансируй портфель». Ключевая особенность ETF — их универсальность. Инвестор может сформировать портфель полностью из ETF или добавить акции ETF в уже имеющийся портфель акций и облигаций.

Если вы добавляете ETF в уже существующий портфель, то с точки зрения затрат ETF могут быть эффективным способом для построения диверсифицированного «ядра» портфеля, которое будет сочетаться с активно управляемой частью. «Учитывая низкий коэффициент расходов и высокую налоговую эффективность большинства ETF, биржевые фонды становятся идеальными «кирпичиками» в построении практически любого портфеля частного инвестора», - говорят эксперты.

Плюсы и минусы инвестиций в ETF

Покупка ETF дает больше возможностей для долгосрочного инвестирования прежде всего из-за экономии затрат, которые оказывают серьезное влияние на результат инвестиций с течением времени.

При покупке одной акции ETF вы получаете глобальное инвестиционное меню на ценные бумаги крупнейших компаний страны или отрасли. При этом ETF-фонды прозрачны: вы знаете, что внутри, причем, в отличие от ПИФ, биржевые фонды точно придерживаются инвестиционной стратегии.

Из минусов отметим относительно небольшой выбор ETF на российских биржах, однако ситуация стремительно исправляется, и на рынок биржевых индексов выходят новые крупные игроки со своими фондами. А это означает усиление конкуренции и, как следствие, снижение достаточно высоких для западных рынков комиссионных.

Еще один минус — это относительно невысокий доход инвесторов в индекс, суперприбыли на таких вложениях получить сложно из-за усреднения портфеля. Но на большой дистанции индексы всегда растут. Тут работает следующий принцип, чем выше диверсификация портфеля, тем ниже риски и прибыль.

И финальный штрих – выплата дивидендов. Как правило, дивиденды от акций, входящих в состав индекса, не выплачиваются инвестору напрямую, как в случае свободного владения дивидендной бумагой, а реинвестируются.